Fristenrechner: Diese Frist ist bei der Kündigung des Geschäftsführers zu beachten

Unserer Rechner für die Kündigungsfrist für Geschäftsführer unterstützt Sie dabei, herauszufinden, mit welcher gesetzlichen Frist ein Geschäftsführer-Anstellungsvertrag gekündigt werden kann.

In Übereinstimmung mit der gesetzlichen Rechtslage unterscheidet unser Fristenrechner danach, ob der Anstellungsvertrag rechtlich gesehen als freier Dienstvertrag (Regelfall) oder als Arbeitsvertrag (Ausnahmefall) zu werten ist.

Hubertus Scherbarth, LL.M, B.A

Rechtsanwalt, Steuerberater @ SOLVING LEGAL

Welche Kündigungsfrist gilt?

Kündigung zulässig unter Einhaltung einer Kündigungsfrist von sechs Wochen für den Schluss eines Kalendervierteljahrs (§ 621 Nr. 4 BGB)

- Donnerstag, den 12.03.2026Gewählter Zugangstag

- Donnerstag, den 30.07.2026, 24:00 UhrWirksamwerden der Kündigung

Wie ist der Geschäftsführer-Anstellungsvertrag zu qualifizieren?

Wann ist die Kündigung dem Geschäftsführer zugegangen?

Ist im Anstellungsvertrag ein Jahresgehalt angegeben?

Die Kündigungsfrist für Geschäftsführer richtet sich danach, wie der Geschäftsführeranstellungsvertrag rechtlich zu qualifizieren ist.

- In den allermeisten Fällen liegt ein sogenannter “reiner Dienstvertrag” vor.

- In seltenen Ausnahmefällen ist der Anstellungsvertrag eines Geschäftsführers dagegen als “Arbeitsvertrag” zu qualifizieren, was bei einer langen Beschäftigungszeit des Geschäftsführers zu einer erheblich längeren Kündigungsfristen führen kann.

Für die Qualifizierung als Arbeitsvertrag genügt es nicht, dass der Anstellungsvertrag mit “Arbeitsvertrag” überschrieben ist. Im Zweifel sollte ein Fachanwalt für Arbeitsrecht hinzugezogen werden.

Wenn der Anstellungsvertrag als Dienstvertrag anzusehen ist…

Ist der Anstellungsvertrag als Dienstvertrag zu qualifizieren, hängen die Kündigungsfristen nicht von der Dauer des Bestehens des Dienstverhältnisses ab. Gemäß § 621 BGB ist hier ein ganz anderes Prinzip entscheidend, nämlich wie die Vergütung im Anstellungsvertrag bemessen wird: Also nach Tagen, Wochen, Monaten, Quartalen oder längeren Zeitabschnitten.

- Vergütungsbemessung nach Tagen:

Kündigung möglich an jedem Tag für den Ablauf des folgenden Tages.1

- Vergütungsbemessung nach Wochen:

Kündigung möglich spätestens am ersten Werktag einer Woche für den Ablauf des folgenden Sonnabends.2

- Vergütungsbemessung nach Monaten:

Kündigung möglich spätestens am 15. eines Monats für den Schluss des Kalendermonats.3

- Vergütungsbemessung nach nach Vierteljahren oder längeren Zeitabschnitten:

Kündigung möglich unter Einhaltung einer Kündigungsfrist von sechs Wochen für den Schluss eines Kalendervierteljahrs.4

Der absolute Regelfall bei Geschäftsführeranstellungsverträgen ist, dass ein Jahresgehalt vereinbart worden ist, dass in 12 gleichen Monatsraten ausgezahlt wird. Unabhängig von dem Auszahlungsrhythmus liegt hier eine Bemessung nach Jahren vor, sodass § 621 Nr. 4 BGB gilt: Die Kündigung ist unter Einhaltung einer Kündigungsfrist von sechs Wochen für den Schluss eines Kalendervierteljahres zulässig ist.

Wenn der Anstellungsvertrag des Geschäftsführers ausnahmsweise als Arbeitsvertrag anzusehen ist…

Nur in extremen Einzelfällen, bei welchem im Anstellungsvertrag besonders einschneidende Weisungsrechte der Gesellschafter festgelegt worden sind, können ausnahmsweise die längeren Kündigungsfristen eines Arbeitnehmers auch für den Geschäftsführer gelten.5

Die Kündigungsfrist ist dann nicht für der Vergütungsregelung im Anstellungsvertrag abhängig, sondern von der Gesamtbeschäftigungsdauer des Geschäftsführers. Wenn der Geschäftsführer vor seiner “Beförderung” zum Geschäftsführer normaler Arbeitnehmer im Unternehmen war, zählt diese Zeit regelmäßig auch zur Gesamtbeschäftigungsdauer.

Die Kündigungsfrist beträgt sodann:

- unter 2 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von vier Wochen zum Fünfzehnten oder zum Ende eines Kalendermonats

- mindestens 2 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 1 Monat zum Ende eines Kalendermonats

- mindestens 5 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 2 Monate zum Ende eines Kalendermonats

- mindestens 8 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 3 Monate zum Ende eines Kalendermonats

- mindestens 10 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 4 Monate zum Ende eines Kalendermonats

- mindestens 12 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 5 Monate zum Ende eines Kalendermonats

- mindestens 15 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 6 Monate zum Ende eines Kalendermonats

- mindestens 20 Jahre beschäftigt:

Kündigung zulässig mit einer Frist von 7 Monate zum Ende eines Kalendermonats

Fußnoten

- Siehe

§ 621 Nr. 1 BGB. ↩︎

- Siehe

§ 621 Nr. 2 BGB. ↩︎

- Siehe

§ 621 Nr. 3 BGB. ↩︎

- Siehe

§ 621 Nr. 4 BGB. ↩︎

- Siehe

§ 622 BGB. ↩︎

Hubertus Scherbarth, LL.M, B.A

Rechtsanwalt, Steuerberater @ SOLVING LEGAL

- Unverbindlich anfragen

- Individuelles Angebot erhalten

- Fragen zur Vorlage rechtssicher klären

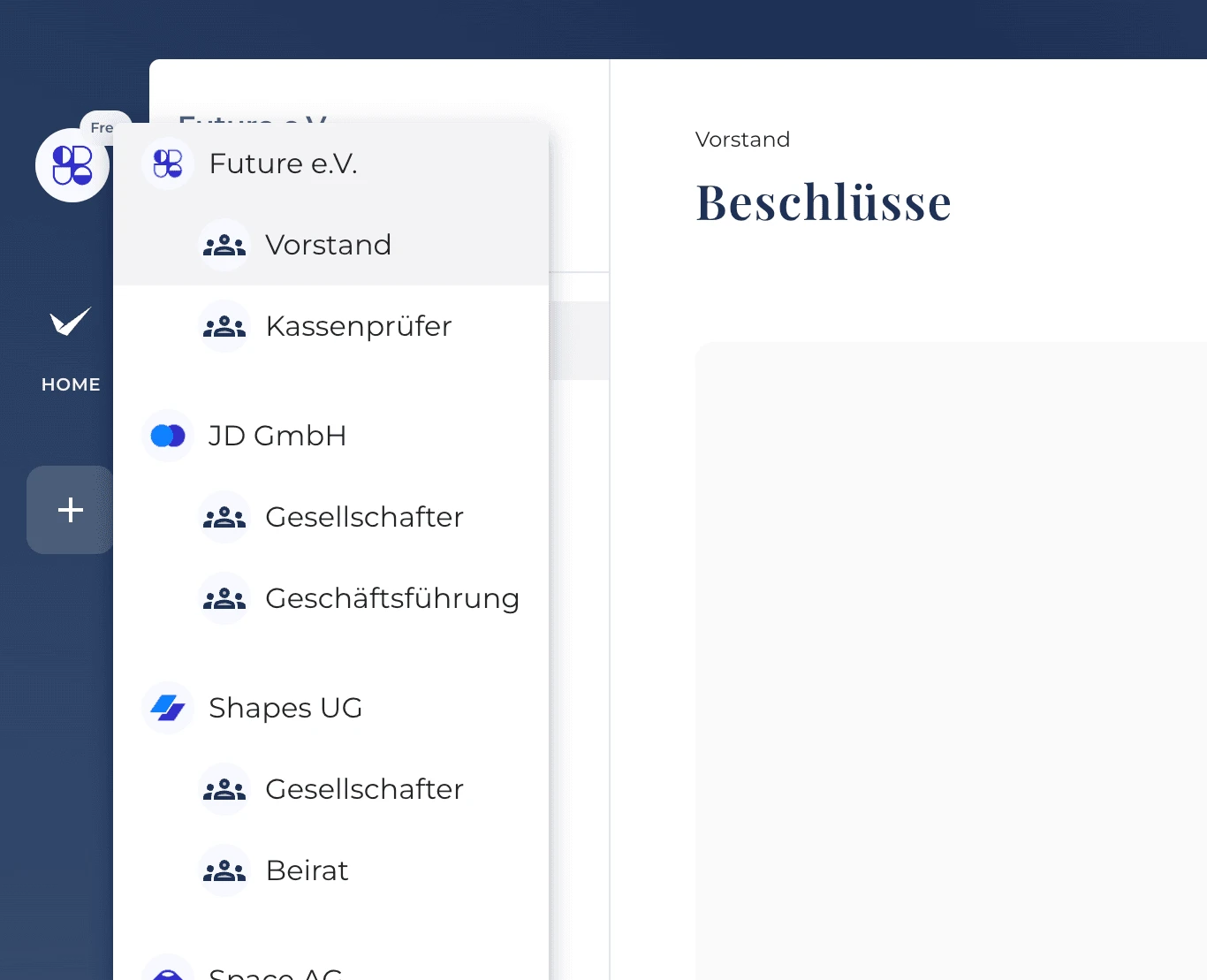

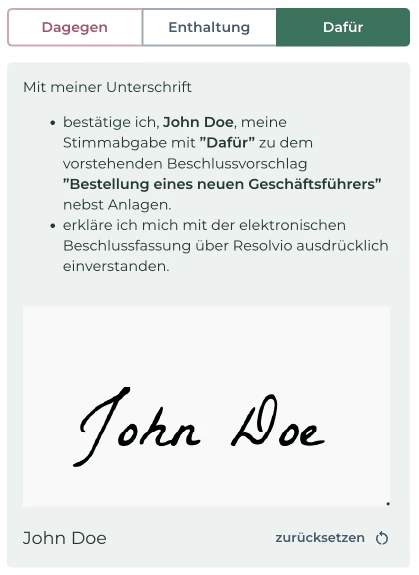

Gremien und Beschlüsse. Einfach und digital.

Hunderte Unternehmen aller Größenordnungen nutzen Resolvio, um ihre Gremien zu managen, Beschlüsse zu fassen und so schneller bessere Entscheidungen zu fassen.

Relevant Urteile zur Geschäftsführer-Kündigung

Amtlicher Leitsatz:

- In die Ankündigung der Abberufung eines Geschäftsführers braucht weder aufgenommen zu werden, daß die Abberufung aus wichtigem Grunde vorgenommen, noch auf welche Gründe sie gestützt werden soll.

Aus den Gründen:

Die Einladung v. 29. 11. 1958 sah eine „Beschlußfassung über die Änderung der Geschäftsführung” vor. Sie entspricht, wie auch das BerGer. annininit, nicht der Vorschrift des § 51 Abs. 2 GmbHG, da sie nicht den Zweck der Versammlung angibt. Eine Ankündigung dieses Inhalts läßt nicht erkennen, ob eine Änderung der Satzungsbestimmungen über die Geschäftsführung, die Bestellung eines neuen Geschäftsführers oder die Abberufung eines vorhandenen Geschäftsführers (wessen?) beabsichtigt ist.

Sch. hat diese Einladung mit Schreiben v. 15. 12. 1958 noch ergänzt. Danach sollte über folgende Punkte Beschluß gefaßt werden:

1. a) über die Abberufung des Geschäftsführers K. (Kl. zu 1),

b) über die Gewährung einer Pension an ihn gemäß dem Vertrage v. 30. 7. 1951 und die Kündigung des Anstellungsvertrages,

c) über den Abschluß eines freiberuflichen Beratungsvertrages mit einer Jahrespauschale von 6000 DM,

2. a) über die Abberufung des Geschäftsführers T. (Kl. zu 2),

b) über die Kündigung seines Anstellungsvertrages,

c) über seine sofortige Beurlaubung.

Das BerGer. meint, bei der Abberufung des Kl. zu 1 sei es um eine außergewöhnliche Entscheidung gegangen, die ein Sonderrecht eines seit Jahrzehnten dem Unternehmen angehörenden Gesellschafters betroffen und die Annahme eines wichtigen Grundes vorausgesetzt habe. Deshalb habe das, was als wichtiger Grund habe geltend gemacht werden sollen, in die Ankündigung der Tagesordnung aufgenommen werden müssen. Nach § 51 Abs. 3 GmbHG könne zwar auch bei nicht ordnungsgemäßer Einberufung wirksam Beschluß gefaßt werden, wenn sämtliche Gesellschafter anwesend seien. Diese Voraussetzung sei aber, wenn auch alle Gesellschafter zugegen oder vertreten gewesen seien, nicht gegeben, da die Kl. nicht bloß gegen die Beschlüsse gestimmt, sondern auch gegen die Abhaltung der Versammlung protestiert hätten und daher im Sinne des § 51 Abs. 3 GmbHG nicht als anwesend betrachtet werden könnten (RGZ 92, 409; Scholz, GmbHG, § 51 Anm. 10; Walter Schmidt in Hachenburg, GmbHG, § 51 Anm. 10; Baumbach-Hueck, GmbHG, § 51 Anm. 5). Daher seien die den Kl. zu 1 betreffenden Beschlüsse anfechtbar. Das gleiche müsse auch von den den Kl. zu 2 betreffenden Beschlüssen angenommen werden, wenn auch die Ergänzungsankündigung v. 15. 12. 1958 insoweit nicht mit dem Mangel fehlender Deutlichkeit behaftet sei. Denn die Abberufung des Kl. zu 2 habe in einem engen Zusammenhang mit der Abberufung des Kl. zu 1 gestanden und darum sei die ankündigungsweise Darstellung der für die Abberufung des Kl. zu 1 vorgesehenen Gründe auch zur Abberufung des Kl. zu 2 erforderlich gewesen, zumal es sich auch bei ihm um einen langjährigen und in Zusammenarbeit mit dem Kl. zu 1 bewährten Geschäftsführer handle.

Diesen Ausführungen kann nicht gefolgt werden, soweit sie für die den Kl. zu 1 betreffenden Beschlüsse verlangen, die Darstellung des wichtigen Grundes habe in die Ankündigung der Tagesordnung gehört, und soweit sie aus dieser Unterlassung auch einen Anfechtungsgrund gegenüber den den Kl. zu 2 betreffenden Beschlüssen herleiten.

Nach § 51 Abs. 2 GmbHG soll der Zweck der Versammlung bei der Einberufung angegeben werden. Das muß so deutlich geschehen, daß sich der Gegenstand der Verhandlung erkennen läßt (vgl. BGH, WM 60, 859). Hierzu genügt die Ankündigung, daß ein bestimmter Geschäftsführer abberufen werden soll. Es braucht weder mitgeteilt zu werden, daß die Abberufung aus wichtigem Grunde vorgenommen, noch auf welche Gründe die Maßnahme gestützt werden soll. Den angefochtenen Beschlüssen haftet daher nicht der geltend gemachte Einberufungsmangel an.

Leitsätze:

- Eine Satzungsbestimmung, die eine kürze Ladungsfrist als die Wochenfrist nach § 51 I GmbHG bestimmt, ist unwirksam.

- Die Gesellschafterversammlungen haben im Regelfall am Sitz der Gesellschaft stattzufinden. Etwas Anderes gilt aber bei kleineren Gesellschaftern mit einem überschaubaren Gesellschafterkreis, wenn feststeht, dass der von dem Sitz der Gesellschaft abweichende Ort für alle Gesellschafter leichter zu erreichen ist.

- Die regelmäßige Postlaufzeit von Einschreibebriefen beträgt zwei Tage. Fällt der regelmäßige Zugangstag auf einen Sonntag, verschiebt sich der Zugangstag auf den nächsten Werktag.

Sachverhalt

Die Parteien streiten um die Anfechtung von zwei in der Gesellschafterversammlung der Bekl. vom 19. 3. 1996 gefassten Beschlüssen. Die nunmehr im Handelsregister des AG Dessau eingetragene Bekl. wurde durch notariell beurkundeten Vertrag vom 8. 8. 1990 von dem Kaufmann H. G. sen., dem Dipl.-Kfm. H. G. jun., der Rechtsanwältin G.-M. und dem Kl. gegründet. Die Gesellschafter übernahmen jeweils 12 500,- DM von dem Stammkapital i.H. von 50 000,- DM. Der Gesellschaftsvertrag lautet auszugsweise wie folgt:

§ 4 (3) Die Stammeinlagen sind von allen Gesellschaftern in Höhe von je DM 6250,- bereits auf ein für die GmbH errichtetes Konto zur freien Geschäftsführung eingezahlt.

Die restlichen Stammeinlagen sind auf Verlangen der Gesellschaft nach deren Eintragung im Handelsregister unverzüglich einzuzahlen und ab derselben mit 6 v. H. jährlich zu verzinsen und auf Verlangen der Geschäftsführung in von dieser zu bestimmenden Art zu sichern.

§ 14 Vorschriften über die Gesellschafterversammlung

(4)a) Die Versammlung der Gesellschafter ist von dem Geschäftsführer oder Liquidator grundsätzlich nach Maßgabe des § 51 GmbHG durch Einladung der Gesellschafter mittels eingeschriebener Briefe einzuberufen. …

b) Die Einladungsfristen müssen mindestens eine Woche betragen, ausgenommen in dringenden Fällen. Die Tagesordnungspunkte sollen mit der Einladung den Gesellschaftern angekündigt werden. Sie sind ihnen aber wenigstens drei Tage vor der jeweiligen Versammlung in der für die Einladung vorgeschriebenen Weise mitzuteilen. Beide Fristen beginnen jeweils mit dem Tag, an dem der (Einschreibe-)Brief bei ordnungsgemäßer Zustellung dem letzten Gesellschafter zugegangen wäre.

(6) Eine Gesellschafterversammlung ist beschlussfähig, wenn sie ordnungsgemäß gem. oben Abs. 4 lit. a und b einberufen sowie soviele Gesellschafter anwesend oder vertreten sind, dass sie zwei Drittel des Stammkapitals der Gesellschaft im Zeitpunkt der Beschließung repräsentieren.

(7) Erweist sich eine Gesellschafterversammlung hiernach als nicht beschlussfähig, so hat der gem. oben Abs. 4 zur Einberufung und Einladung Berechtigte sofort eine neue Gesellschafterversammlung mit gleicher Tagesordnung einzuberufen und die Gesellschafter einzuladen. Diese Gesellschafterversammlung ist dann ohne Rücksicht auf die Zahl der vorhandenen Stimmen beschlussfähig. Hierauf ist in den Einladungen zu ihr hinzuweisen. Der Einhaltung der Einladungsfristen gem. oben Abs. 4 lit. b bedarf es aber nicht.

Im Zeitpunkt der angefochtenen Beschlussfassung hielten der Kl. und die weitere GF G.-M. jeweils zwei Geschäftsanteile à 12 500,- DM von dem Stammkapital. Beide Gesellschafter hatten im August 1988 geheiratet und lebten seit dem 18. 5. 1994 getrennt. Die Ehe ist am 17. 4. 1996 geschieden worden.

Die Bekl. hat ihren Sitz in Hg. im Bezirk des LG Dessau. Die Geschäftsführung war während der gesamten Zeit in H. ansässig. die GF der Bekl. lud den Kl. unter seiner Wohnanschrift in H. mit Schreiben vom 8. 3. 1996 zu einer Gesellschafterversammlung in den Räumen der Rechtsanwälte N. L. und Partner in H. ein. Sie hat das Einschreiben mit Rückschein noch am 8. 3. 1996 zur Post gebracht. Dem Kl. wurde das Schreiben ausweislich des Rückscheines erst am 12. 3. 1996 ausgeliefert. In der Gesellschafterversammlung, an der der Kl. in Begleitung von Rechtsanwalt Gf. teilnahm, wurde er von dem Amt des GF aus wichtigem Grund abberufen und seine Geschäftsanteile aus wichtigem Grund eingezogen. In der darauf folgenden Nacht nahm die GF der Bekl. G.-M. aus dem Büroraum des Kl. sämtliche Dokumente sowie die EDV-Anlage der Bekl., mit der der Kl. gearbeitet hatte, an sich.

Der wichtige Grund lag nach Auffassung der Mitgesellschafterin in dem Verkauf eines Erbbaurechtes an einem Grundstück in Hg. durch den Kl. im Namen der Bekl. an sich selbst. Den Wert des Erbbaurechts hat der Dipl.-Ing. A. aus H. in seinem Gutachten vom 9. 12. 1995 auf 4 700 000,- DM beziffert. In der Bilanz war das Erbbaurecht mit einem Buchwert von 2 000 000,- DM geführt. Der Kl. erwarb das Erbbaurecht durch notariell beurkundeten Vertrag vom 21. 12. 1995 zum Preis von 4 100 000,- DM zzgl. 15% USt. Der Kaufpreis war eine Woche nach der Eigentumsüberschreibung fällig. Eine Unterwerfungsklausel enthält der Kaufvertrag nicht. Über den Verkauf des Erbbaurechtes fand eine Gesellschafterversammlung statt, an der nur der Kl. teilgenommen hat. Der Kl. lud die weitere Gesellschafterin G.-M. mit Schreiben vom 9. 11. 1995 zur Gesellschafterversammlung am 20. 11. 1995 per Einschreiben mit Rückschein ein. Nach Ablauf der Lagerfrist erhielt der Kl. das Einschreiben zurück. Da die Kl. G.-M. nicht erschienen war, hielt der Kl. im unmittelbaren Anschluss noch eine technisch zweite Gesellschafterversammlung alleine ab, in der er den Verkauf des Erbbaurechtes an sich selbst billigte.

Das LG Dessau hat die Klage durch Teilurteil abgewiesen, soweit der Kl. die Feststellung der Nichtigkeit seiner Abberufung von dem Amt des GF begehrt und die Feststellung, dass er alleinvertretungsberechtigt und von den Beschränkungen des § 181 BGB befreiter GF sei.

Aus den Entscheidungsgründen:

I.… II. In der Sache hat die Berufung des Kl. überwiegend Erfolg.

III. Dem Kl. steht ein Anspruch auf Erklärung des in der Gesellschafterversammlung vom 19. 3. 1996 gefassten Beschlusses über seine Abberufung vom Amt des GF als nichtig zwar nicht zu. Der Beschluss der Gesellschafter über die Einziehung seiner Geschäftsanteile ist hingegen nichtig, was auf Antrag des Kl. festzustellen ist. …

2. Der Senat hatte trotz des vom LG Dessau verkündeten Teilurteils, das sich nur über die Abberufung des Kl. von dem Amt des GF verhält sowie über einen Teil des darüber hinausgehenden Feststellungsantrages und gegen das sich die Berufung des Kl. wendet über den gesamten Streitstoff zu entscheiden, weil das Teilurteil in verfahrensfehlerhafter Weise ergangen ist und der Senat den gesamten Streitstoff an sich gezogen hat. (Wird ausgeführt.)

3. Die Gesellschafterversammlung vom 19. 3. 1996, in der die beiden angefochtenen Beschlüsse gefasst worden sind, ist von der GF der Bekl. G.-M. ordnungsgemäß einberufen worden.

a) Die GF hat die Ladung am 8. 3. 1996 als Einschreiben mit Rückschein bei der Deutschen Post AG aufgegeben. Das Einlieferungsdatum auf dem Rückschein ist zwar von der GF maschinenschriftlich eingetragen worden, die Annahme des Kl., dass es sich vermutlich um eine unrichtige Eintragung handele und der Brief tatsächlich erst später zur Post gebracht worden sei, ist jedoch ohne Substanz und eine ins Blaue hinein gemachte, der nicht weiter nachzugehen ist. Für die Richtigkeit des im Rückschein angegebenen Datums spricht, dass der Mitarbeiter der Deutschen Post AG die Einlieferungsnummer handschriftlich in das dafür vorgesehene Feld mit Rückschein eingetragen hat und somit eine gewisse Wahrscheinlichkeit dafür besteht, dass er das Einlieferungsdatum korrigiert hätte, wenn es unrichtig gewesen wäre.

b) Die Frist beginnt nach der gesetzlichen Regelung in § 51 I GmbHG, die in § 14 IVb der Satzung nur ergänzt worden ist, mit der Aufgabe des eingeschriebenen Briefes zur Post an den zuletzt geladenen Gesellschafter zuzüglich der Dauer der üblicherweise zu erwartenden Zustellungszeit (BGHZ 100, 264, 267ff. = NJW 1987, 2580; ThürOLG Jena, OLG-Rp. 1996, 262, 263; Scholz/K. Schmidt, GmbHG, 8.Aufl., § 51 Rdn. 15; Baumbach/Hueck/Zöllner, GmbHG, 16.Aufl., § 51 Rdn. 17). Ein Zugang des Schreibens im Sinne von § 130 BGB ist dagegen nach einhelliger Auffassung nicht erforderlich, weil die Gesellschafterversammlung anderenfalls die Frage ihrer wirksamen Einberufung nicht überprüfen könnte (BGH, ZIP 1994, 1523, 1526). Der Senat kann zu Gunsten des Kl. unterstellen, dass die in H. ortsübliche innerörtliche Beförderungsdauer von Einschreibbriefen zwei Tage beträgt, sodass das Einschreiben normalerweise am Montag, den 11. 3. 1996, zugegangen wäre. Die Fristberechnung richtet sich nach weitgehend übereinstimmender Auffassung nach den §§ 186ff. BGB, wobei nur die Anwendbarkeit des BGB umstritten ist (BGHZ 100, 264, 267 = NJW 1987, 2580; Scholz/K. Schmidt, GmbHG, § 51 Rdn. 14; Hachenburg/Hüffer, GmbHG, 8.Aufl., § 51 Rdn. 14; Baumbach/Hueck/Zöllner, § 51 Rdn. 18).

aa) Die Frist beginnt nach § 187 I BGB mit dem Tag, der auf den Tag des fristauslösenden Ereignisses folgt, hier also am Dienstag, dem 12. 3. 1996. Die Wochenfrist endet nach § 188 II BGB mit Ablauf desjenigen Tages, der durch seine Benennung dem Tag entspricht, in den das fristauslösende Ereignis fällt, hier also Montag, dem 18. 3. 1996. Die Gesellschafterversammlung fand danach nach Ablauf der gesetzlichen Ladungsfrist statt.

bb) Der Senat hat Zweifel daran, dass § 14 IVb der Satzung, wonach der Tag des fristauslösenden Ereignisses entgegen § 187 I BGB mit zur Frist zählt, dann Berücksichtigung findet, wenn dessen Anwendung zu einer Verkürzung der gesetzlichen Ladungsfrist führen würde. Entgegen der im Termin zur mündlichen Verhandlung geäußerten Auffassung der Bekl. kann der Senat deshalb nicht auf den Tag des tatsächlichen Zuganges am 13. 3. 1996 (Dienstag) abstellen. Eine satzungsmäßige Verkürzung soll nach einem Teil der Literatur nicht von vornherein unwirksam sein, sondern von der tatsächlichen Realstruktur der Gesellschaft abhängen. Einer Verkürzung stehe dann nichts entgegen, wenn sämtliche Gesellschafter in derselben Gemeinde wohnten und durch den die Gesellschafterversammlung einberufenen GF persönlich angesprochen werden könnten (Hachenburg/Hüffer, GmbHG, § 51 Rdn. 34; Baumbach/Hueck/Zöllner, GmbHG, § 51 Rdn. 29). Gegen diese Auffassung spricht bereits, dass die Wirksamkeit einer Satzungsbestimmung von einem Umstand (Wohnsitz der Gesellschafter) außerhalb der Satzungsurkunde abhängen soll, der sich zudem außerhalb des Sonderbandes des Handelsregisters (z.B. Erbfall) verändern kann. Der BGH hat ausgeführt, dass die gesetzliche Frist des § 51 I 2 GmbHG nach den Bedürfnissen der Praxis äußerst knapp bemessen sei. § 81 RegE 1971 habe deshalb mit einer Modifikation eine zweiwöchige Ladungsfrist vorgesehen (BGHZ 100, 264, 268 = NJW 1987, 2580). Da die Ladungsfrist im Wesentlichen auch eine sachgemäße Vorbereitung der Gesellschafter ermöglichen soll, scheidet nach Auffassung des erk. Senats eine satzungsmäßige Verkürzung der Ladungsfrist aus. Dafür besteht im Übrigen auch kein Bedürfnis, denn in einer Gesellschaft, deren Realstruktur so ist, dass die Gesellschafter harmonieren und jeweils nur in der Sache unterschiedlicher Auffassung sein können, besteht die Möglichkeit der Beschlussfassung in einer Vollversammlung nach § 51 III GmbHG, für die die Ladungsfrist ohne Bedeutung ist.

c) Entgegen der Auffassung des Kl. schadet es auch nicht, dass die Gesellschafterversammlung nicht am Sitz der Gesellschaft in Hg., sondern in H. stattgefunden hat. Der GF kann den Ort der Versammlung zwar nicht nach freiem Belieben oder Opportunitätsgesichtspunkten auswählen um zu verhindern, dass den Gesellschaftern die Teilnahme erschwert wird. Die Gesellschafterversammlungen haben somit im Regelfall am Sitz der Gesellschaft stattzufinden. Etwas Anderes gilt aber bei kleineren Gesellschaftern mit einem überschaubaren Gesellschafterkreis, wenn feststeht, dass der von dem Sitz der Gesellschaft abweichende Ort für alle Gesellschafter leichter zu erreichen ist (BGH, GmbHR 1985, 256, 257; Scholz/K. Schmidt, GmbHG, § 48 Rdn. 4; Hachenburg/Hüffer, GmbHG, § 48 Rdn. 4). Die Bekl. hatte im Zeitpunkt der Beschlussfassung zwei Gesellschafter, die in H. domizilierten. Es hattet sich daher die Übung entwickelt, die Gesellschafterversammlungen jeweils in H. abzuhalten. Auch der Kl. hat die von ihm einberufenen Gesellschafterversammlungen vom 8. 11. 1994 und vom 20. 11. 1995 in den Räumen der P-GmbH in H. abgehalten, sodass es mindestens treuwidrig wäre, wenn er sich nunmehr mit Erfolg und zudem erstmalig im Berufungsrechtszug darauf berufen könnte, dass die Gesellschafterversammlung in H. stattfand. Noch in der Klageschrift hat er ausgeführt dass sich die Räume der P-GmbH auf der Etage der Verwaltung der Bekl. in H. befunden hätten. Er hat sich in der Gesellschafterversammlung auch nicht dagegen gewendet, dass sie in H. stattfand.

d) Entgegen der Auffassung des Kl. schadet es nicht, dass die Ladung an die Wohnanschrift des Kl. in H. gerichtet war, obwohl er sich nach seinem Vortrag am 11. 3. 1996 planmäßig am Sitz der Gesellschaft in Hg. aufhielt. Der Senat kann zu Gunsten des Kl. als wahr unterstellen, dass es der GF der Bekl. bekannt war, dass sich der Kl. dort aufhielt.

aa) Eine schriftliche Willenserklärung ist nach § 130 BGB zugegangen, sobald sie in verkehrsüblicher Weise in die tatsächliche Verfügungsgewalt des Empfängers bzw. eines empfangsberechtigten Dritten gelangt ist und für den Empfänger unter gewöhnlichen Verhältnissen die Möglichkeit besteht von dem Inhalt des Schreibens Kenntnis zu nehmen. Unerheblich ist es für den Zugang, wann er die Erklärung tatsächlich zur Kenntnis genommen hat und ob er zeitweilig an der Kenntnisnahme gehindert war (BAG, NJW 1989, 606; 1989, 2213; Palandt/Heinrichs, BGB, 58.Aufl., § 130 Rdn. 5; Nippe, JuS 1991, 285, 286). Unter Zugrundelegung dieser Rechtsauffassung und unter Berücksichtigung, dass es in zeitlicher Hinsicht i.S. des § 51 GmbHG nur auf den zu erwartenden Zugang am 11. 3. 1996 ankommt, war die GF schon aus Gründen der Rechtssicherheit verpflichtet den Kl. unter der der Gesellschaft hinterlassenen Anschrift zu laden. Selbst wenn ihr also bekannt gewesen sein sollte – was der Senat als wahr unterstellt -, dass er sich nicht in H.

aufhielt, durfte sie von einer Ladung in H. nicht absehen, weil es keine allgemein gültige Erfahrungswerte über das Reiseverhalten von GF gibt. Der Kl. hatte als GF auf Erfordernisse des täglichen Wirtschaftslebens zu reagieren, was auch seine Abwesenheit vom Sitz der Gesellschaft bedingen konnte.

bb) Im konkreten Fall war sie nach dem Grundsatz von Treu und Glauben gemäß § 242 BGB auch nicht verpflichtet eine weitere Ladung fristgerecht informationshalber an den Sitz der Gesellschaft zu senden. Die GF hat den Kl. davon abgesehen mit Schreiben vom 13. 3. 1996 per Einschreiben mit Rückschein an die Adresse der Bekl. auf die Gesellschafterversammlung hingewiesen. Ein Grund für die Ladungsfrist ist die sachgemäße Vorbereitung der Gesellschafter auf die Versammlung, die im Regelfall eine bestimmte Zeit erfordert. Nach dem eigenen Vortrag des Kl. war es jedoch so, dass er in Begleitung seines Rechtsanwalts Gf. auf der Versammlung erschien, um die Notwendigkeit des Verkaufes des Erbbaurechts aus betriebswirtschaftlicher Sicht darzulegen und Zweifeln an der Ehrbarkeit seines Handelns entgegenzutreten. Nach dem eigenen Vortrag war es also so, dass er durch die erst späte Kenntnisnahme des Ladungsschreibens nicht kausal in der Weise behindert worden ist, dass er an der Diskussion im Vorfeld der Beschlussfassung mangels Vorbereitung nicht teilnehmen konnte. Unter diesen Umständen zwingen die Grundsätze von Treu und Glauben nicht zur Annahme eines späteren Zuganges.

e) Dem Kl. ist die Einziehung seiner Geschäftsanteile gemäß § 10 II 2 der Satzung der Bekl. binnen zwei Wochen bekannt gemacht worden. …

4. Die Gesellschafterversammlung hat über die Abberufung des Kl. von dem Amt des GF und über die Einziehung von dessen Gesellschaftsanteilen wirksam beschlossen. Die Beschlussfassung selbst folgt aus dem Protokoll, wobei es ohne Belang ist, ob Rechtsanwalt W. im Rechtssinne Protokollführer oder Versammlungsleiter war.

a) Der Kl. hatte bei der Abstimmung über die beiden Beschlussgegenstände kein Stimmrecht, denn Gegenstand der Beschlussfassung war die Abberufung des Kl. vom Amt des GF und die Einziehung seiner Geschäftsanteile aus wichtigem Grund. Dies folgt zwar nicht zwingend aus den von der GF formulierten Tagesordnungspunkten, aber mit der hinreichenden Klarheit aus der Begründung der Beschlussgegenstände auf Seite zwei des Ladungsschreibens, in der die vorgeworfenen Tatsachen als wichtiger Grund bezeichnet werden. Bei einer Abstimmung über die Abberufung und die Einziehung aus wichtigem Grund hatte der Betroffene kein eigenes Stimmrecht, weil niemand Maßnahmen durch seine Stimme verhindern können darf, die sich aus wichtigem Grund gegen ihn richten (BGHZ 34, 367, 371 = NJW 1961, 1299; 86, 177, 178 = NJW 1983, 938; 97, 28, 33 = NJW 1986, 2051; OLG Düsseldorf, GmbHR 1994, 884, 886; OLG Zweibrücken, GmbHR 1998, 373, 374; Baumbach/Hueck/Zöllner, GmbHG, § 38 Rdn. 16 und § 47 Rdn. 53). Kommt das Gericht zu dem Ergebnis, dass ein wichtiger Grund nicht vorgelegen hat, so ist dies für die Frage der Stimmberechtigung entgegen der Auffassung des Kl. ohne Belang. Die Rechtswidrigkeit des Beschlusses ist dann in dem Umstand begründet, dass ein wichtiger Grund nicht vorgelegen hat.

b) Entgegen der Auffassung des Kl. sind in der Gesellschafterversammlung Beschlüsse gefasst worden. Es gab die Beschlussvorlagen Abberufung des Kl. von dem Amt als GF aus wichtigem Grund und Einziehung der Geschäftsanteile des Kl. aus wichtigem Grund. Der Kl. hatte trotz des wichtigen Grundes ein Anwesenheits- und Rederecht. Rechtsanwalt W. hat die Äußerungen des Kl. zu Protokoll genommen und sodann das Abstimmungsergebnis dokumentiert. Da nur die Gesellschafterin G.-M. abstimmungsbefugt war, kam es nur auf ihr Stimmverhalten an, das Rechtsanwalt W. dann zu Protokoll genommen hat. Eine Äußerung des Kl., er stimmte gegen die Beschlussvorlage, durfte mangels eines Stimmrechtes nicht berücksichtigt werden.

5. Der Kl. ist aus wichtigem Grund von dem Amt des GF abberufen worden.

a) Ein wichtiger Grund ist ein Umstand, der ein Verbleiben des Abzuberufenden in seiner Organstellung für die Gesellschaft unzumutbar macht. Die in § 38 II 2 GmbHG genannten Fallgruppen grobe Pflichtverletzung und Unfähigkeit zur ordnungsgemäßen Geschäftsführung sind dort nur beispielhaft genannt. In einer zweigliedrigen Gesellschaft mit gleicher Kapitalbeteiligung sind die Voraussetzungen für eine Abberufung nochmals schärfer. Der Entscheidung durch das Gericht hat in jedem Fall die Abwägung der Gesamtumstände des Einzelfalles unter Berücksichtigung der Interessen beider Beteiligter vorauszugehen (Rowedder/Koppensteiner, GmbHG, 3.Aufl., § 38 Rdn. 10; Baumbach/Hueck/Zöllner, GmbHG, § 38 Rdn. 9).

b) Nach Auffassung des erk. Senats bildet die Gesamtheit der Verfehlungen des Kl. den wichtigen Grund für seine Abberufung vom Amt des GF.

aa) Die Beziehungen zwischen dem Kl. und der jetzigen GF G.-M. sind zerrüttet. Im privaten Bereich ergibt sich dies bereits aus ihrer Scheidung durch das AG Hamm -Familiengericht. Die Zerrüttung findet auch dort kein Ende, wo die Interessen der Bekl. tangiert sind. In den Terminen zur mündlichen Verhandlung, an denen der Kl. teilgenommen hat, musste sofort eingegriffen werden, wenn eine Kommunikation zwischen dem Kl. und der GF der Bekl. zu entstehen drohte, weil diese nicht in Form einer sachbezogenen und sachdeutlichen Diskussion gerührt werden konnte.

bb) Dem Kl. ist im Wesentlichen der Kauf des Erbbaurechtes an dem Grundstück in Hg. vorzuwerfen. Inwieweit die Bekl. wichtige Gründe nachschieben konnte, bedurfte daher keiner Entscheidung mehr durch den Senat. Unabhängig davon, ob der Kl. von den Beschränkungen des § 181 BGB befreit war, was der 1. Zivilsenat des OLG Naumburg und der 8. Zivilsenat des OLG Hamm verneint haben, handelte es sich bei dem Erbbaurechtskaufvertrag auch nach Auffassung des Kl. um ein ungünstiges Geschäft für die Bekl. Das vom LG Dessau (KfH) – eingeholte Gutachten des Sachverständigen vom 8. 7. 1997 hat ergeben, dass die Gesellschaft bei Durchführung des Kaufvertrages einen Verlust von mindestens 600 000,- DM erlitten hätte, weil das Erbbaurecht statt zum durch den Privatsachverständigen Dipl.-Ing. A. ermittelten Preis von 4 700 000,- DM zuzüglich USt lediglich für 4 715 000,- DM brutto verkauft worden ist, wobei die USt für die vorsteuerabzugsberechtigte Bekl. nur ein durchlaufender Posten gewesen wäre. Der Sachverständige hat bei seinen Ausführungen das Gutachten des Dipl.-Ing. (FH) M. aus H. außer Betracht gelassen, das zu einem Verkehrswert von 5 360 000,- DM gekommen war und den Kl. noch mehr belastete. Der Verlust hätte sich nach dem von dem LG Dessau eingeholten Gutachten bei Durchführung des Kaufvertrages für die Bekl. noch erhöhen können, weil er mit einer hohen Wahrscheinlichkeit als verdeckte Gewinnausschüttung von der Finanzverwaltung angesehen worden wäre. Die KSt hätte ca. 257 000,- DM betragen. Der Gesamtverlust für die Bekl. hätte dann bei 857 000,- DM gelegen. …

Nach dem Ergebnis der Beweisaufnahme vor dem LG Dessau hätte das Geschäft des Kl. für die Bekl. auch keinen kurzfristig erforderlichen Liquiditätsvorteil erbracht. Zum einen war der Kaufpreis nach Ziffer 3.2 von § 3 des Erbbaurechtsvertrages erst eine Woche nach erfolgter Eigentumsumschreibung fällig. Auf der anderen Seite vereinnahmte der Kl. den Mietzins gemäß Ziffer 4.4 von § 4 des Kaufvertrages bereits ab Januar 1996. Nach Ablösung der Kredite, die das Erbbaurecht in Abt. III des Grundbuches belasteten, wäre ferner nur ein Überschuss von 142 000,- DM vorhanden gewesen, der um die sehr wahrscheinlich fällige KSt von ca. 257 000,- DM zu reduzieren gewesen wäre. Das Ergebnis wäre damit negativ gewesen. Die Liquidität hätte sich durch eine Umschuldung erhöhen lassen, da die eingenommenen Mieterträge für die Zahlung der Zinsen bei einer geringen Tilgung ausgereicht hätten. Vorteilhaft wäre unter Liquiditätsgesichtspunkten nur der Verkauf zum Preis von 4 700 000,- DM USt gewesen. Im Ergebnis stellt der Sachverständige fest, dass der Kaufvertrag vom 21. 12. 1995 unter allen Gesichtspunkten das jeweils schlechteste Ergebnis für die Gesellschaft darstellte. Der Kaufvertrag hätte der Gesellschaft keine Entspannung der Liquiditätssituation gebracht.

cc) Hinzu kommt, dass es der Kl. versäumt hat, entgegen § 12 A Ic der Satzung einen ordnungsgemäßen Gesellschafterbeschluss herbeizuführen. Um ein unaufschiebbares Geschäft i.S. von § 14 A II 1 der Satzung handelte es sich bei dem Kaufvertrag erkennbar nicht. Selbst wenn der Vortrag des Kl. der Wahrheit entsprechen sollte, wonach sich im Ostgeschäft der Bekl. die Übung herausgebildet habe, nicht in jedem Fall einen Gesellschafterbeschluss

einzuholen, so wäre dies unabhängig von dieser Übung für nachteilige Geschäfte des Kl. erforderlich gewesen. Ein auch dies billigendes konkludentes Handeln der weiteren Gesellschafterin G.-M. ist nicht vorstellbar und auch nicht ausreichend vorgetragen worden.

Entgegen der Auffassung des Kl. hat eine ordentliche Gesellschafterversammlung am 20. 11. 1995 nicht stattgefunden. Auf der von ihm einberufenen Versammlung waren zwei Drittel des Stammkapitals nicht vertreten, weil die Gesellschafterin G.-M. fehlte. Die Gesellschafterversammlung war damit gemäß § 14 VI der Satzung nicht beschlussfähig. Der unmittelbare Anschluss einer technisch zweiten Gesellschafterversammlung i.S. von § 14 VII der Satzung ist schon deshalb nicht möglich, weil die Einberufung und Einladung zu dieser Gesellschafterversammlung nach dem Wortlaut der Satzung erst nach der Feststellung der Beschlussunfähigkeit erfolgen kann. Bei der zweiten Gesellschafterversammlung handelte es sich somit um eine wenigstens offensichtlich anfechtbare Gesellschafterversammlung, auf der Gesellschafterbeschlüsse nicht gefasst werden konnten, die das Handeln des Kl. legitimierten. Die Ladung zu dieser Versammlung im Schreiben des Kl. vom 9. 11. 1995 ging somit ins Leere. Dies war für den Kl. auch erkennbar.

dd) Der Senat kann es nach dem zuvor Ausgeführten dahinstehen lassen, ob der Kl. die Bekl. tatsächlich in die Insolvenz treiben wollte, wie es die Bekl. vorgetragen hat. Der Abschluss des ungünstigen und uneigennützigen Kaufvertrages genügt für die Abberufung aus wichtigem Grund.

c) Die Geltendmachung des wichtigen Grundes unterfällt nicht der zeitlichen Limitierung des § 626 II BGB (BGH, GmbHR 1992, 38, 41; Baumbach/Hueck/Zöllner, GmbHG, § 38 Rdn. 9a). Die Geltendmachung eines wichtigen Grundes kann lediglich nach den allgemeinen Grundsätzen verwirkt werden.

6. Die beiden Geschäftsanteile des Kl. i.H. von insgesamt 25 000,- DM sind demgegenüber nicht wirksam aus wichtigem Grund gemäß § 34 GmbHG i.V. mit § 10 Ib aa der Satzung eingezogen worden, weil das Stammkapital im Zeitpunkt der Beschlussfassung nicht voll eingezahlt worden war. Es entspricht der vom erk. Senat gebilligten allgemeinen Auffassung, dass nicht voll eingezahlte Anteile nicht eingezogen werden dürfen. Dies ergibt sich aus § 19 II GmbHG, wonach rückständige Einlagen nicht erlassen werden dürfen (Scholz/Westermann, GmbHG, § 34 Rdn. 49; Hachenburg/Ulmer, GmbHG, § 34 Rdn. 19; Lutter/Hommelhoff, GmbHG, § 34 Rdn. 11). Der Bekl. ist der Beweis ihrer Behauptung der vollständigen Einzahlung auf die beiden Geschäftsanteile des Kl. nicht gelungen.

a) Der Erfüllung der noch ausstehenden Stammkapitalforderung durch Einzahlung von 25 000,- DM auf die vier Geschäftsanteile durch die GF der Bekl. am Morgen des 19. 3. 1996 stand allerdings nicht entgegen, dass diese ohne Zustimmung des Kl. erfolgte.

aa) Der Einzahlung von 25 000,- DM war zwar kein Beschluss der Gesellschafterversammlung gemäß § 46 Ziff. 2 GmbHG vorausgegangen, sodass die Einlageforderungen noch nicht fällig waren.

(1) § 4 III 2 des Gesellschaftsvertrages hat die Kompetenz zur Entscheidung über die Einforderung nicht auf ein anderes Organ übertragen. Die Entscheidung soll die Gesellschaft nach deren Eintragung in das Handelsregister treffen. Die Gesellschaft selbst ist lediglich eine gedankliche Entwicklung der Rechtswissenschaft und des Gesetzgebers, die nicht selbst handlungsfähig ist. Ihre Organe sind die GF, auf die grundsätzlich die Entscheidungskompetenz verlagert werden kann. Indessen lässt die Satzung diesen Schluss mangels einer erforderlichen Klarheit nicht zu, weil die Verlagerung auf das Organ GF in Satzungen üblicherweise genau bezeichnet wird. Verstärkt wird der Eindruck der Inhaltslosigkeit durch die Zinsregelung, weil nicht erkennbar ist, was mit „derselben” gemeint ist. Sollte die Pflicht zur Verzinsung ab dem Zugang des Verlangens der Gesellschaft beginnen, so müsste es „demselben” heißen. Bezieht sich dies auf die Eintragung der Gesellschaft in das Handelsregister, so müssten die Gesellschafter bereits vor der Fälligkeit der Einlageforderung rückwirkend Zinsen bezahlen, was wenigsten ungewöhnlich wäre. Da § 4 III 2 der Satzung nach Auffassung des erk. Senats lediglich keinen verständlichen Inhalt hat und auch der Auslegung nicht zugänglich ist, verbleibt es bei der gesetzlichen Regelung. Dafür spricht letztlich auch § 13 IIc der Satzung, wonach die Beschlussfassung über die Einforderung der Stammeinlagen der Gesellschafterversammlung obliegt.

(2) Trotz der fehlenden Fälligkeit wäre die freiwillige Zahlung auf die Stammkapitalanteile gemäß § 271 II BGB wirksam gewesen. Die Anwendbarkeit der Norm würde nur dann ausscheiden, wenn der Gläubiger durch die vorzeitige Tilgung ein vertragliches Recht verlieren oder in seinen rechtlich geschützten Interessen beeinträchtigt werden würde (Palandt/Heinrichs, BGB, § 271 Rdn. 11). Diese Voraussetzungen liegen indessen nicht vor. Durch die vorzeitige Zahlung der Einlageforderung verliert nur der Gesellschafter seine nicht schützenswerte Sicherheit, dass sein Anteil trotz Vorliegens eines wichtigen Grundes nicht nach § 34 GmbHG eingezogen werden kann. Die Gesellschaft als Gläubigerin erleidet durch die vorzeitige Erfüllung erkennbar keine Nachteile (vgl. ergänzend Baumbach/Hueck, GmbHG, § 19 Rdn. 7; Rowedder, GmbHG, § 19 Rdn. 9; Hachenburg/Ulmer, GmbHG, § 19 Rdn. 30; Scholz/Schneider, GmbHG, § 19 Rdn. 25).

bb) Der Wirksamkeit der Einzahlung steht schließlich auch nicht entgegen, dass die Gesellschafterin G.-M. heimlich auf die Einlageforderung der Gesellschaft gegen den Gesellschafter M. als Dritte geleistet hat. Die Zahlung eines Dritten ist nach allgemeiner Auffassung, der sich der erk. Senat nach eigener Prüfung anschließt, zulässig. Einer Zustimmung des betroffenen Gesellschafters bedarf es nach § 267 I 2 BGB nicht (RGSt 30, 300, 318 zu Art. 249a HGB a.F.; OLG Koblenz, BB 1989, 451; OLG Frankfurt, GmbHR 1991, 102, 103; Baumbach/Hueck, GmbHG, § 19 Rdn. 9; Rowedder/Ritter/Schmidt-Leithoff, GmbHG, § 7 Rdn. 24; Lutter/Hommelhoff, GmbHG, § 7 Rdn. 10; Hachenburg/Ulmer, GmbHG, § 7 Rdn. 40; Scholz/Winter, GmbHG, § 7 Rdn. 32).

b) Der Bekl. ist indessen der Beweis ihrer Behauptung, dass die 25 000,- DM noch vor der Beschlussfassung in die Barkasse der Gesellschaft eingezahlt worden seien, nach dem Ergebnis der Beweisaufnahme nicht gelungen. (Wird ausgeführt.)

c) Der Verstoß gegen den Grundsatz der Volleinzahlung ist zugleich ein solcher gegen das Gebot der realen Kapitalaufbringung und macht einen entsprechenden Einziehungsbeschluss gemäß § 241 Nr. 3 AktG analog nichtig (BGHZ 9, 157, 168f. und 173 = NJW 1953, 780; Hachenburg/Ulmer, GmbHG, § 34 Rdn. 30; Lutter/Hommelhoff, GmbHG, § 34 Rdn. 22; Roth/Altmeppen, GmbHG, 3.Aufl., § 34 Rdn. 10). Es bedurfte daher nicht der Einhaltung der Anfechtungsfrist, die der Kl. aber unabhängig davon eingehalten hat, weil die Klageschrift am 10. 4. 1996 bei dem ausschließlich zuständigen LG Dessau eingegangen ist.

7. Dem Kl. steht ein Anspruch auf Feststellung seiner GF- und Gesellschaftereigenschaft mangels Feststellungsinteresses nicht zu. Die Bekl. hat sich niemals berühmt, dass der Kl. in einer anderen Gesellschafterversammlung als der am 19. 3. 1996 vom Amt des GF abberufen worden ist und dessen Geschäftsanteile eingezogen worden sind. Mit der Entscheidung über die Anfechtungsklage des Kl. steht fest, ob er noch GF und Gesellschafter der Bekl. ist. Der Kl. hat dies selbst auch erkannt und ausgeführt, dass diese Anträge im Wesentlichen der Klarstellung für außenstehende Dritte dienen sollen. Einer Feststellung der Befreiung von den Beschränkungen des § 181 BGB bedarf es nicht, denn der Antrag bezieht sich auf den Hauptantrag, der sich gegen seine Abberufung von dem Amt des GF wendet. Hierfür war die Befreiung von den Beschränkungen des § 181 BGB ohne Belang. …

Leitsatz

- Die Haftung des Geschäftsführers aufgrund § 43 Abs. 2 GmbHG ist ausgeschlossen, wenn der Geschäftsführer einen (unanfechtbar gewordenen) Gesellschafterbeschluss oder eine Weisung der Gesellschafter befolgt hat oder der Geschäftsführer zugleich der einzige Gesellschafter ist.

Tenor

Auf die Revision der Beklagten wird das Urteil des 8. Zivilsenats des Oberlandesgerichts Hamm vom 29. November 1971 aufgehoben.

Die Sache wird zur anderweiten Verhandlung und Entscheidung, auch über die Kosten der Revision, an das Berufungsgericht zurückverwiesen.

Von Rechts wegen

Tatbestand

Die Beklagte war alleinige Geschäftsführerin der Wilhelm H GmbH, die einen Großhandel mit Obst betrieb. Am Stammkapital von 20.000 DM waren die Beklagte mit 14.000 DM und der inzwischen verstorbene Gesellschafter S mit 6.000 DM beteiligt. Über das Vermögen der Gesellschaft wurde am 25. November 1970 das Konkursverfahren eröffnet. Der Kläger ist der Konkursverwalter.

Die Bilanzen der Gesellschaft schlossen für das Jahr 1967 mit einem Verlust von 52.841,16 DM, für das Jahr 1968 mit einem weiteren Verlust von 86.685,12 DM und für das Jahr 1969 mit einem neuen Verlust von 52.711,08 DM ab. Der Gesamtverlust zum 31. Dezember 1969 betrug danach 192.237,36 DM. Bis zur Konkurseröffnung erhöhte sich der Verlust um mindestens weitere 97.318 DM.

Der Kläger nimmt die Beklagte auf Schadensersatz in Höhe eines Teilbetrages von 30.000 DM in Anspruch, weil sie es pflichtwidrig und schuldhaft versäumt habe, nach Aufstellung der Bilanz zum 31. Dezember 1967 alsbald Konkurs anzumelden, und infolgedessen die damals schon erkennbare Überschuldung der Gesellschaft erheblich weiter angewachsen sei.

Die Beklagte hat eingewandt, der eigentliche Leiter des Unternehmens sei ihr Mitgesellschafter S gewesen. Dieser habe in Erwartung günstiger Geschäfte einer Konkursanmeldung widersprochen. Tatsächlich habe schon ein einziges Geschäft Mitte 1969 einen Verdienst von über 150.000 DM erbracht, wodurch der Verlust des Vorjahres im wesentlichen ausgeglichen gewesen sei. Allerdings seien dann neue Verluste zu verzeichnen gewesen. Im übrigen habe sie seit Eintritt der Verschuldung keine Zahlungen geleistet, die mit der Sorgfalt eines ordentlichen Kaufmanns unvereinbar gewesen seien.

Landgericht und Oberlandesgericht haben der Klage stattgegeben. Mit der Revision, die der Kläger zurückzuweisen beantragt, möchte die Beklagte die Abweisung der Klage erreichen.

Entscheidungsgründe

Das Berufungsgericht hält die Beklagte “aufgrund des § 43 Abs. 2 GmbHG in Verbindung mit § 64 Abs. 1 GmbHG” für schadensersatzpflichtig, weil sie nicht rechtzeitig die Eröffnung des Konkursverfahrens über das Vermögen der Wilhelm H GmbH beantragt habe und infolgedessen die Schuldenlast des Unternehmens erheblich weiter angestiegen sei. Dabei geht es davon aus, daß § 64 Abs. 2 GmbHG die Verantwortlichkeit des Geschäftsführers bei Verletzung der Konkursantragspflicht nach § 64 Abs. 1 GmbHG nicht erschöpfend regele, sondern daneben noch eine Haftung nach § 43 Abs. 2 GmbHG in Betracht komme. Hieran ist richtig, daß die den Fall verzögerter Konkursanmeldung besonders regelnde Vorschrift des § 64 Abs. 2 GmbHG eine Inanspruchnahme der Geschäftsführer nach § 43 Abs. 2 GmbHG nicht ausschließt.

§ 64 Abs. 2 GmbHG, wonach die Geschäftsführer der Gesellschaft Zahlungen zu ersetzen haben, die nach Eintritt ihrer Zahlungsunfähigkeit oder nach Feststellung ihrer Überschuldung geleistet werden und nicht nachweislich mit der Sorgfalt eines ordentlichen Kaufmanns vereinbar sind, begründet einen Ersatzanspruch eigener Art (vgl. zur entsprechenden aktienrechtlichen Regelung RGZ 159, 211, 228 ff), der sich nach Ziel und Inhalt von dem allgemeinen Schadensersatzanspruch nach § 43 Abs. 2 GmbHG unterscheidet. Obwohl auch der Ersatzanspruch nach § 64 Abs. 2 GmbHG allein der Gesellschaft zusteht (anders § 93 Abs. 5 AktG), handelt es sich bei ihm der Sache nach um eine Haftung gegenüber der Gläubigergesamtheit, die bei verspäteter Konkursanmeldung durch eine Verminderung der Konkursmasse infolge zwischenzeitlicher Befriedigung einzelner Gläubiger benachteiligt ist, wogegen die Gesellschaft selbst keinen Schaden erleidet, soweit lediglich ihre Schulden bezahlt werden (Schmidt in Hachenburg, GmbHG 6. Aufl. § 64 Anm. 9; Scholz, GmbHG 5. Aufl. § 64 Rn. 8). Zur Begründung des Anspruchs braucht die Gesellschaft im Fall des Konkurses lediglich darzulegen, daß ein zwischen Konkursreife und Konkursantrag gezahlter Betrag in der Konkursmasse fehlt. Jedoch kann sich der Geschäftsführer, abgesehen von dem Sorgfaltsbeweis nach § 64 Abs. 3 Satz 2 GmbHG, auch durch den Nachweis entlasten, daß ein Gegenwert in das Gesellschaftsvermögen gelangt und dort voll erhalten geblieben ist (Schmidt aaO § 64 Anm. 9, 10; Scholz aaO Rn. 8; vgl. auch RGZ 159, 211, 230).

Demgegenüber regelt § 43 Abs. 2 GmbHG allgemein die Haftung der Geschäftsführer bei Verletzung ihrer Pflichten aus dem zwischen ihnen und der Gesellschaft bestehenden Rechtsverhältnis. Maßgebend ist hier – abgesehen von den Sonderfällen des § 43 Abs. 3 GmbHG – das Interesse der Gesellschaft und nicht der Schutz der Gläubiger (ebenso zu der entsprechenden aktienrechtlichen Vorschrift – jetzt § 93 Abs. 2 AktG – RGZ 159, 211, 224). Die Haftung setzt eine Verletzung der Pflicht, die Geschäfte der Gesellschaft mit der Sorgfalt eines ordentlichen Geschäftsmannes zu führen (§ 43 Abs. 1 GmbHG), sowie den von der Gesellschaft zu erbringenden Nachweis voraus, daß ihr durch diese Pflichtverletzung ein Schaden entstanden ist. Das Berufungsgericht sieht hierfür einen Verstoß gegen § 64 Abs. 1 GmbHG in Verbindung mit der Tatsache als ausreichend an, daß seit dem Zeitpunkt, in dem der Geschäftsführer den Konkurs hätte beantragen können und müssen, die Überschuldung der Gesellschaft zugenommen hat (ebenso anscheinend RGZ 161, 129, 133, 142; Schmidt aaO § 64 Anm. 12; Scholz aaO § 64 Rn 12; a. M. Brodmann, GmbHG 2. Aufl. § 64 Anm. 4 d). Ob dies richtig ist, könnte zweifelhaft sein, weil § 64 GmbHG die rechtzeitige Konkursanmeldung zwar als eine Pflicht gegenüber der Gesellschaft behandelt, die Folgen einer Verletzung dieser Pflicht aber im Interesse der Gläubiger besonders regelt; nach Zusammenhang und Zweck der Regelung liegt daher nicht ohne weiteres der Schluß nahe, eine Verzögerung des Konkursantrags müsse stets zugleich einen gegenüber der Gesellschaft begangenen Verstoß gegen die Pflichten eines ordentlichen Geschäftsführers im Sinne von § 43 Abs. 2 GmbHG bedeuten, so daß die Gesellschaft hier der Notwendigkeit enthoben wäre, einen solchen Verstoß noch im Einzelfall nachzuweisen.

Der Senat braucht diese Frage jedoch nicht zu entscheiden, weil es dem Kläger nach dem bisherigen Sach- und Streitstand ohnehin verwehrt ist, sich außerhalb der besonderen Regelung des § 64 Abs. 2 GmbHG gegenüber der Beklagten auf die Verzögerung des Konkursantrags zu berufen. Gesellschafter der Wilhelm H GmbH waren in dem hier maßgebenden Zeitpunkt die Beklagte und S. Nach dem Vortrag der Beklagten, den der Kläger insoweit nicht ausdrücklich bestritten hat (§ 138 Abs. 3 ZPO; vgl. Schriftsätze der Beklagten v. 2. 8. 1971 S. 2, 3, 7 und des Klägers v. 20. 10. 1971 S. 2) und von dem auch das Berufungsgericht ausgeht (BU 5/6), hat S als der im Innenverhältnis “die maßgeblichen geschäftlichen Schritte bestimmende” Gesellschafter darauf bestanden, daß ungeachtet der in den Jahren 1967 bis 1969 aufgetretenen Verluste das Geschäft weitergeführt wurde; dem hat sich die Beklagte gefügt. Der Aufschub der Konkursanmeldung beruhte hiernach auf dem Einvernehmen aller Gesellschafter. Das Berufungsgericht hält dies für unerheblich, weil eine solche Entscheidung im Hinblick auf § 64 Abs. 1 GmbHG gesetzwidrig gewesen sei. Diese Erwägung trifft jedoch nicht zu, soweit die Beklagte nach § 43 Abs. 2 GmbHG haften soll.

Richtig ist allerdings, daß ein Geschäftsführer Weisungen der Gesellschafter nicht zu beachten braucht und nicht beachten darf, die gegen zwingende, im öffentlichen Interesse oder zum Schutz der Gläubiger erlassene Vorschriften verstoßen. Liegt ein solcher Verstoß vor, so kann sich der auf Schadensersatz in Anspruch genommene Geschäftsführer im allgemeinen nicht damit entlasten, er habe sich einem Beschluß der Gesellschafterversammlung gebeugt oder die Gesellschafter hätten das gesetzwidrige Verhalten sonstwie gefordert oder gebilligt (Baumbach/Hueck, GmbHG 13. Aufl. § 43 Anm. 3 B; vgl. auch § 93 Abs. 4 Satz 1, § 241 Nr. 3 AktG). Insofern ist die Verfügungsmacht der Gesellschafter über das wirtschaftlich ihnen gehörige Gesellschaftsvermögen zum Schutz übergeordneter Interessen eingeschränkt.

Das gilt aber nur, soweit der Schutzbereich des Gesetzes geht. Nach ausdrücklicher Bestimmung des § 64 Abs. 2 Satz 3 in Verbindung mit § 43 Abs. 3, § 9 Abs. 2 GmbHG heben ein Gesellschafterbeschluß oder ein Verzicht der Gesellschaft, abgesehen von den hier nicht in Betracht kommenden Fällen der §§ 9 Abs. 1, 30, 33 GmbHG, die Haftung des Geschäftsführers nicht auf, wenn er gemäß § 64 Abs. 2 GmbHG Zahlungen erstatten soll, die nach Verletzung der Konkursantragspflicht geleistet wurden; einen solchen Anspruch hat der Kläger zwar ebenfalls geltend gemacht, doch ist das Berufungsurteil nicht auf diesen Klagegrund gestützt. Wie aber ein Gegenschluß aus § 43 Abs. 3, § 64 Abs. 2 Satz 3 GmbHG ergibt, stehen der Gesellschaft außerhalb der dort geregelten Haftungstatbestände Ersatzansprüche gemäß § 43 Abs. 2 GmbHG gegen den Geschäftsführer grundsätzlich nicht zu, wenn dieser einen (unanfechtbar gewordenen) Gesellschafterbeschluß oder eine Weisung der Gesellschafter befolgt hat oder der einzige Gesellschafter ist (BGHZ 31, 258, 278). Das gilt selbst bei Verstößen gegen eine gesetzliche Vorschrift wie die des § 64 Abs. 1 GmbHG jedenfalls dann, wenn alle Gesellschafter sich einig gewesen sind, also auch für den hier in Frage kommenden Fall, daß in einer Zweimann-GmbH ein Geschäftsführer-Gesellschafter in Übereinstimmung mit dem anderen Gesellschafter gehandelt hat und hierdurch beide sich wirtschaftlich selber geschädigt haben. In einem solchen Fall muß sich die Gesellschaft die Weisung oder das Einverständnis ihrer Gesellschafter mit der Folge zurechnen lassen, daß einer Inanspruchnahme des Geschäftsführers der Einwand der unzulässigen Rechtsausübung entgegensteht (Immenga, GmbHRdsch 1973, 5, 7f; Konow, GmbHRdsch 1968, 219 f).

Das Berufungsurteil kann demnach mit der bisherigen Begründung nicht bestehen bleiben. Die Sache ist zur erneuten tatrichterlichen Würdigung, gegebenenfalls unter dem noch nicht erörterten Gesichtspunkt des § 64 Abs. 2 GmbHG, an das Berufungsgericht zurückzuverweisen.

Amtliche Leitsätze:

- Ein Stimmverbot des Veräußerers eines Geschäftsanteils gilt nur dann für den Erwerber, wenn die Abtretung der Umgehung des Stimmverbots dient (Anschluss an Sen.Urt. v. 29. Januar 1976 – II ZR 19/75, WM 1976, 378).

- Die Gesellschaft muss im Anfechtungsprozess die Angemessenheit der von der Mehrheit der Gesellschafter beschlossenen Vergütung eines Gesellschafter-Geschäftsführers beweisen, wenn er sie sich unter Verstoß gegen die innergesellschaftliche Kompetenzordnung ohne Abstimmung mit den übrigen Gesellschaftern bereits ausgezahlt hat.

- Der Verstoß gegen die innergesellschaftliche Kompetenzordnung allein führt noch nicht zur Schadensersatzpflicht (Anschluss an Sen.Urt. v. 11. Dezember 2006 – II ZR 166/05, ZIP 2007, 268).

Tenor:

Auf die Revision der Beklagten wird das Urteil des 1. Zivilsenats des Saarländischen Oberlandesgerichts in Saarbrücken vom 7. Februar 2007 aufgehoben.

Die Sache wird zur neuen Verhandlung und Entscheidung, auch über die Kosten des Revisionsverfahrens, an das Berufungsgericht zurückverwiesen.

Von Rechts wegen!

Tatbestand:

Der Kläger ist Gesellschafter der beklagten GmbH mit einem Anteil von 49%. 51% hielt sein Bruder G. S., der seinen Geschäftsanteil nach einer Teilung im Juni 2005 hälftig an seine Söhne Pe. und Pa. S. abtrat. Bis Juni 2004 war G. S. alleiniger Geschäftsführer der Beklagten. Seither ist neben ihm sein Sohn Pe. S. Geschäftsführer.

Seit 1998 erhielt G. S. als Geschäftsführervergütung 13 Monatsgehälter in Höhe von jeweils 8.180,87 €. Ohne vorherige Zustimmung der Gesellschafterversammlung zahlte er sich ab Januar 2003 monatlich 9.205,00 € und seit Januar 2004 11.000,00 € aus, und zwar jeweils 14-mal pro Jahr.

Am 1. September 2005 beschloss die Gesellschafterversammlung der Beklagten gegen die Stimmen des Klägers mit den Stimmen von Pe. und Pa. S., die Vergütung von G. S. rückwirkend ab 1. Januar 2003 auf 9.205,00 € und ab 1. Januar 2004 auf 11.000,00 € zu erhöhen sowie ihm ein 14. Monatsgehalt zu bewilligen (TOP 2). Den Beschlussantrag des Klägers, die Geschäftsführung zu verpflichten, Erstattungsansprüche gegen G. S. wegen der überhöhten Gehaltszahlungen geltend zu machen, lehnte sie ab (TOP 3), stellte für die Jahre 2001, 2002 und 2003 die Jahresabschlüsse fest (TOP 7.1, 8.1 und 9.1), beschloss für diese Jahre, den Gewinn auf neue Rechnung vorzutragen (TOP 7.2, 8.2, 9.2) und entlastete die Geschäftsführung für die Jahre 2001 bis 2003 (TOP 7.3, 8.3 und 9.3).

Der Kläger hat gegen die Beschlüsse zu den Tagesordnungspunkten 2, 3, 7, 8 und 9 Anfechtungsklage erhoben und außerdem die Feststellung begehrt, dass die Geschäftsführung der Beklagten verpflichtet ist, gegenüber dem Mitgeschäftsführer G. S. die Erstattung derjenigen Bezüge geltend zu machen, die dieser seit Januar 2003 über den monatlichen Vergütungsbetrag von 8.180,67 € hinaus erhalten hat. Landgericht und Oberlandesgericht haben der Klage stattgegeben. Dagegen richtet sich die vom erkennenden Senat zugelassene Revision der Beklagten.

Entscheidungsgründe:

Da der Kläger im Verhandlungstermin trotz ordnungsgemäßer Ladung nicht vertreten war, ist über die Revision durch Versäumnisurteil zu entscheiden, das aber inhaltlich nicht auf der Säumnis, sondern auf einer Sachprüfung beruht (vgl. BGHZ 37, 79, 81). Die Revision der Beklagten hat Erfolg; sie führt zur Aufhebung des angefochtenen Urteils und zur Zurückverweisung der Sache an das Berufungsgericht.

I. Das Berufungsgericht hat ausgeführt, der Beschluss zur Erhöhung der Vergütung des Geschäftsführers sei für nichtig zu erklären, weil G. S. nach § 47 Abs. 4 GmbHG von der Stimmrechtsausübung ausgeschlossen gewesen wäre, wenn er noch Gesellschafter gewesen wäre, und die Abstimmung durch Pe. und Pa. S. nach der Übertragung der Geschäftsanteile diesen Stimmrechtsausschluss umgehe, sowie, weil damit auf erhebliche Erstattungsansprüche gegen G. S. verzichtet werde. Aus diesem Grund sei auch die Ablehnung des Antrags, die Geschäftsführung zu verpflichten, Erstattungsansprüche gegen G. S. geltend zu machen, für nichtig zu erklären und festzustellen, dass der beantragte Beschluss gefasst sei. Die Jahresabschlüsse von 2001 bis 2003 seien nichtig, weil zu Unrecht eine Forderung der Beklagten gegen den Kläger eingestellt sei. Damit seien auch die Gewinnverwendungsbeschlüsse für nichtig zu erklären. Die Nichtigerklärung der Beschlüsse zu den Jahresabschlüssen habe nach § 139 BGB die Nichtigerklärung der Beschlüsse zu der Entlastung der Geschäftsführung zur Folge.

II. Dies hält einer rechtlichen Nachprüfung nicht stand.

1. Das Berufungsgericht hat den Beschluss, dem Geschäftsführer G. S. rückwirkend eine höhere Vergütung zuzubilligen (TOP 2), rechtsfehlerhaft für nichtig erklärt.

a) Entgegen der Auffassung des Berufungsgerichts waren Pe. und Pa. S. bei dem Beschluss über die rückwirkende Erhöhung der Geschäftsführervergütung für ihren Vater G. S. stimmberechtigt. Als Erwerber der Geschäftsanteile waren sie von einem eventuellen Stimmverbot ihres Vaters nicht betroffen. Ein Stimmverbot des Veräußerers gilt nur dann für den Erwerber eines Geschäftsanteils, wenn die Übertragung des Geschäftsanteils der Umgehung des Stimmverbots dient (Sen.Urt. v. 29. Januar 1976 – II ZR 19/75, WM 1976, 378). Das Berufungsgericht hat eine Umgehungsabsicht durch die Anteilsübertragung auf Pe. und Pa. S. verneint und einen Betriebsübergang im Wege der vorweggenommenen Erbfolge festgestellt. Dass der angefochtene Beschluss erst nach dem Vollzug der Geschäftsanteilsübertragung gefasst wurde, genügt entgegen der Auffassung des Berufungsgerichts für die Annahme einer Umgehung nicht.

b) Von Rechtsfehlern beeinflusst ist ferner die Ansicht des Berufungsgerichts, die Treuepflicht habe einer Stimmabgabe von Pe. und Pa. S. für eine Erhöhung der Geschäftsführervergütung entgegen gestanden, weil auf erhebliche Ansprüche der Gesellschaft verzichtet worden sei. Mit dem Beschluss, die Geschäftsführervergütung rückwirkend zu erhöhen, hat die Beklagte nicht zwingend Ansprüche aufgegeben. Die Vergütung des Geschäftsführers kann rückwirkend zu erhöhen und seine Handlungsweise zu genehmigen sein, wenn er einen Anspruch auf die erhöhten Bezüge hat (vgl. Sen.Urt. v. 11. Dezember 2006 – II ZR 166/05, ZIP 2007, 268 Tz. 11). Aber auch wenn kein Anspruch auf eine höhere Vergütung besteht, ist es den Gesellschaftern bei Beachtung des Gleichbehandlungsgebots unbenommen, dem Geschäftsführer rückwirkend eine höhere Vergütung zu bewilligen (vgl. BGHZ 111, 224, 227).

2. Einer rechtlichen Nachprüfung hält das Berufungsurteil darüber hinaus nicht stand, soweit die Ablehnung des Beschlussantrags des Klägers, die Geschäftsführung anzuweisen, die eigenmächtig entnommenen Beträge zurückzufordern, für nichtig erklärt und festgestellt wurde, dass die Geschäftsführung verpflichtet ist, gegenüber G. S. die Erstattung von Bezügen geltend zu machen (TOP 3).

Ein von einem Stimmverbot ihres Vaters abgeleitetes Stimmverbot der Gesellschafter Pe. und Pa. S. bestand entgegen der rechtsfehlerhaften Auffassung des Berufungsgerichts nicht, weil die Geschäftsanteilsübertragung nicht der Umgehung des Stimmverbots diente. Die bisherigen Feststellungen rechtfertigen auch nicht die Annahme einer Zustimmungspflicht. Die eigenmächtig entnommene Vergütung kann nicht zurückgefordert werden, sofern die Gesellschafter wirksam ihrer rückwirkenden Erhöhung zugestimmt haben. Einer aussichtslosen Rechtsverfolgung müssen die Gesellschafter nicht zustimmen.

3. Rechtsfehlerhaft ist auch die Nichtigerklärung der Feststellung des Jahresabschlusses für die Jahre 2001 bis 2003 (TOP 7.1, 8.1 und 9.1). Die Feststellungen des Berufungsgerichts tragen dieses Ergebnis nicht.

a) Zutreffend geht das Berufungsgericht davon aus, dass die Feststellung des Jahresabschlusses einer GmbH anfechtbar ist, wenn unter Verstoß gegen Bewertungsvorschriften des HGB einzelne Bilanzposten überbewertet sind und der Jahresabschluss nicht schon entsprechend § 256 Abs. 5 Satz 1 AktG nichtig ist. § 257 Abs. 1 Satz 2 AktG, nach dem die Anfechtung der Feststellung des Jahresabschlusses bei der Aktiengesellschaft wegen Inhaltsmängeln ausgeschlossen ist, ist im GmbH-Recht nicht entsprechend anwendbar, da den Gesellschaftern kein Anspruch auf Sonderprüfung zusteht (Senat, BGHZ 137, 378, 386).

b) Rechtsfehlerhaft ist das Berufungsgericht aber von der Anfechtbarkeit des Feststellungsbeschlusses ausgegangen. Im Ansatz zutreffend hat es noch erkannt, dass nicht jede Überbewertung eines Bilanzpostens im Jahresabschluss zur Anfechtbarkeit führt. Die Treuepflicht schließt die Anfechtung der Feststellung des Jahresabschlusses aus, wenn die Änderung des Jahresabschlusses zu Kosten und Belastungen der Gesellschaft und damit mittelbar auch der Gesellschafter führt, die außer Verhältnis zu dem den Gesellschaftern daraus erwachsenden wirtschaftlichen Vorteil stehen (Sen.Urt. v. 12. Januar 1998 – II ZR 82/93, ZIP 1998, 467 unter II. 1. e, insoweit in BGHZ 137, 378 nicht abgedruckt). Bei seiner Entscheidung hat das Berufungsgericht diese Einschränkung nicht berücksichtigt. Zum Ausmaß der Überbewertung auf den Jahresabschluss und die dem Kläger aus der Korrektur einer Überbewertung etwa erwachsenden Vorteile hat es keine Feststellungen getroffen, vielmehr ausdrücklich festgehalten, dass sich seiner Beurteilung entziehe, welches Ausmaß die von ihm mangels Vorlage der Bilanz und konkreten Parteivortrags nicht bemessene Überbewertung hatte.

4. Die Nichtigerklärung des Ergebnisverwendungsbeschlusses für die Jahre 2001 bis 2003 (TOP 7.2, 8.2, 9.2) und die Nichtigerklärung des Beschlusses über die Entlastung des Geschäftsführers für die Jahre 2001 bis 2003 (TOP 7.3, 8.3 und 9.3) sind aufzuheben, weil sie auf der Nichtigerklärung des Feststellungsbeschlusses beruhen. Da das Berufungsgericht die Nichtigerklärung des Entlastungsbeschlusses aus der erfolgreichen Anfechtung des Feststellungsbeschlusses abgeleitet hat, entfällt mit seiner Aufhebung auch die Grundlage für die Nichtigerklärung des Entlastungsbeschlusses.

III. Der Senat kann nicht in der Sache selbst entscheiden, da der Rechtsstreit nicht zur Endentscheidung reif ist (§ 563 ZPO).

1. Hinsichtlich der Anfechtung des Beschlusses über die Erhöhung der Geschäftsführervergütung sind noch Feststellungen zur Angemessenheit der erhöhten Vergütung zu treffen. Die Gewährung eines ungerechtfertigten Sondervorteils durch Zahlung eines unangemessen hohen Gehalts ist ein Verstoß gegen die Pflicht, die Gesellschafter gleich zu behandeln. Die einem als Geschäftsführer tätigen Gesellschafter gezahlte Vergütung muss angemessen sein und darf in keinem Missverhältnis zu der vergüteten Leistung sowie zu dem Entgelt stehen, das ein Fremdgeschäftsführer für die gleiche Tätigkeit erhalten hätte (BGHZ 111, 224, 227; Sen.Urt. v. 11. Dezember 2006 – II ZR 166/05, ZIP 2007, 268 Tz. 10). Auch Leistungen der Gesellschaft an Dritte, die dem Gesellschafter nahe stehen, können ein solcher ungerechtfertigter Sondervorteil sein, so dass die dem Vater der jetzigen Gesellschafter bewilligte erhöhte Geschäftsführervergütung nicht nur, solange er selbst Gesellschafter war, sondern auch für die Zeit nach der Übertragung der Geschäftsanteile auf seine Söhne an diesem Maßstab zu messen ist.

Das Berufungsgericht wird, soweit die Erhöhung rückwirkend bewilligt wurde, zur Angemessenheit der erhöhten Vergütung das von der Beklagten beantragte Sachverständigengutachten einzuholen haben. Dem Kläger gibt die Zurückverweisung Gelegenheit, Beweis für die Unangemessenheit der erhöhten Bezüge für den Zeitraum nach Beschlussfassung anzutreten. Die Beweislast für die Unangemessenheit der von der Mehrheit der Gesellschafter beschlossenen Vergütung eines Geschäftsführers hat zwar grundsätzlich der Anfechtungskläger (BGHZ 111, 224, 229). Die Gesellschaft muss aber die Angemessenheit der Vergütung beweisen, wenn ein Gesellschafter-Geschäftsführer sie sich unter Verstoß gegen die innergesellschaftliche Kompetenzordnung ohne Abstimmung mit den übrigen Gesellschaftern bereits ausgezahlt hat. Dass trotz des Verstoßes gegen die gesellschaftsrechtliche Kompetenzordnung kein unzulässiger Sondervorteil gewährt worden ist, hat derjenige zu beweisen, der gegen die Kompetenzordnung verstoßen hat (Sen.Urt. v. 11. Dezember 2006 – II ZR 166/05, ZIP 2007, 268 Tz. 12). Dabei kann es keinen Unterschied machen, ob der hintergangene Gesellschafter den Geschäftsführer im Wege des Schadensersatzes in Anspruch nimmt oder einen vom GesellschafterGeschäftsführer bzw. ihm nahe stehenden Gesellschaftern nachträglich gefassten Beschluss anficht, mit dem einem eventuellen Schadensersatzanspruch die Grundlage entzogen wird.

2. Auch für die kombinierte Anfechtungs- und Beschlussfeststellungsklage zur Rückforderung der eigenmächtig entnommenen Beträge sind Feststellungen zur Angemessenheit der erhöhten Vergütung zu treffen. Der vom Kläger beantragte Beschluss ist zustande gekommen, wenn die Mitgesellschafter aufgrund ihrer gesellschafterlichen Treuepflicht zur Zustimmung verpflichtet waren und ihre abweichend abgegebenen Stimmen unwirksam waren. Es ist treuwidrig, einen Anspruch in nicht unerheblicher Höhe nicht geltend zu machen, der aus der Inanspruchnahme eines ungerechtfertigten Sondervorteils durch einen Gesellschafter entstanden ist. Die Gesellschafter dürfen einen verdeckt gewährten Sondervorteil nicht dadurch sichern und den Verstoß gegen den Gleichbehandlungsgrundsatz dadurch vertiefen, dass sie die Durchsetzung des der Gesellschaft zustehenden Rückzahlungsanspruchs (vgl. Sen.Urt. v. 11. Dezember 2006 – II ZR 166/05, ZIP 2007, 268 Tz. 9) verhindern.

3. Hinsichtlich der Anfechtung der Feststellung der Jahresabschlüsse für 2001 bis 2003 sind – ggf. nach ergänzendem Vortrag der Parteien – Feststellungen zum Ausmaß der Überbewertung auf den Jahresabschluss und die dem Kläger aus der Korrektur einer Überbewertung erwachsenden Vorteile zu treffen, was nicht ohne die bisher nicht vorgelegten Jahresabschlüsse möglich sein wird. Die Zurückverweisung gibt dem Berufungsgericht die Gelegenheit, auch den weiteren Rügen der Revision zur Feststellung einer Überbewertung nachzugehen.

4. Für den Fall, dass das Berufungsgericht erneut zum Ergebnis kommt, dass der Abschlussfeststellungsbeschluss für nichtig zu erklären ist, weist der Senat auf folgendes hin:

a) Entsprechend § 253 Abs. 1 Satz 1 AktG ist der Ergebnisverwendungsbeschluss nicht nur für nichtig zu erklären, sondern seine Nichtigkeit festzustellen, wenn der zugrunde liegende Abschlussfeststellungsbeschluss aufgrund einer erfolgreichen Anfechtungsklage für nichtig erklärt ist (§ 241 Nr. 5 AktG; vgl. Scholz/K. Schmidt, GmbHG 10. Aufl. § 46 Rdn. 42).

b) Die Nichtigerklärung des Feststellungsbeschlusses zum Jahresabschluss hat nicht zwingend die Nichtigerklärung des Entlastungsbeschlusses zur Folge. Die Feststellung des Jahresabschlusses und die Entlastung des Geschäftsführers sind kein einheitliches Rechtsgeschäft im Sinn von § 139 BGB, sofern sich nicht ein Einheitlichkeitswille der Gesellschafter feststellen lässt. Zwischen beiden Beschlüssen besteht weder ein rechtlicher noch ein wirtschaftlicher Zusammenhang. Über die Feststellung des Jahresabschlusses haben die Gesellschafter zu entscheiden (§ 46 Nr. 1 GmbHG), ohne an die vom Geschäftsführer aufgestellte Fassung des Jahresabschlusses gebunden zu sein (Baumbach/Hueck/Zöllner, GmbHG 18. Aufl. § 46 Rdn. 9).

Amtliche Leitsätze:

- Bei der GmbH wird die Prokura durch die Geschäftsführer erteilt; daß die Gesellschafterversammlung der Prokuraerteilung zustimmen muß, gilt nur im Innenverhältnis und ist vom Registergericht nicht zu prüfen.

- Prokura kann auch in der Weise erteilt werden, daß der Prokurist berechtigt ist, die GmbH in Gemeinschaft mit einem alleinvertretungsbefugten Geschäftsführer zu vertreten.

- Wird die Eintragung einer solchen Prokura zum Handelsregister angemeldet, so ist die gleichzeitige Eintragung einer Gesamtprokura auch dann zulässig, wenn außer dem bereits ernannten Prokuristen ein weiterer Prokurist, mit dem zusammen die Gesamtprokura ausgeübt werden soll, noch nicht bestellt ist.

Aus den Gründen:

I. Nach dem Willen des Beklagten und den für die Klägerin erkennbaren Umständen ist nicht der Beklagte, sondern die KG Vertragspartner der Klägerin geworden. …

1. … Dies ergab sich vor allem aus der Verwendung der Firmenbriefbögen und aus der maschinengeschriebenen Unterschrift „Lothar K. Bedachungen”. Der Vertragsgegner – die Firma Lothar K. – war also bereits namentlich eindeutig bestimmt. … Unter diesen Umständen war es unerheblich, ob sich die Klägerin über den Inhaber der Firma irrte, insb. statt der GmbH & Co. KG einen unbeschränkt haftenden Einzelkaufmann als Vertragspartner annahm, und der Beklagte insoweit möglicherweise einen falschen Eindruck erweckt hat. Dadurch konnte allenfalls ein Anfechtungsrecht wegen Irrtums über die Person des Vertragsgegners (§ 119 Abs. 2 BGB) oder eine Haftung des Beklagten kraft Rechtsscheins begründet werden (vgl. dazu unter II); die Auslegung, daß der Inhaber der Firma Lothar K. Vertragspartei wurde, wird durch all dies nicht berührt.

… II. Ist danach Vertragspartner der Klägerin nicht der Beklagte, sondern die GmbH & Co. KG geworden, so kann sich nur fragen, ob der Beklagte unter dem Gesichtspunkt der Rechtsscheinhaftung neben der GmbH & Co. KG in Anspruch genommen werden kann. Dies ist im Ergebnis zu verneinen.

1. Eine Rechtsscheinhaftung des Beklagten könnte sich daraus ergeben, daß durch ihn die GmbH & Co. KG gegenüber der Klägerin unter der bloßen Firma „Lothar K.” aufgetreten ist, ohne einen Zusatz zu verwenden, der das Vorhandensein einer Gesellschaft und insbesondere die Gesellschaftsform der GmbH & Co. KG klarstellte. Eine solche Firmenführung, so meint die Revision, sei aus zweierlei Gründen unzulässig gewesen: Eine OHG oder KG, die gemäß §§ 22, 24 Abs. 1 HGB die Firma eines Einzelkaufmanns fortführte, müsse einen das Vorhandensein einer Gesellschaft andeutenden Zusatz beifügen; und eine GmbH & Co. KG, deren persönlich haftende Gesellschafter ausschließlich beschränkt haftende Gesellschaften seien, müsse dies in entsprechender Anwendung des § 4 GmbHG durch einen Firmenzusatz offenbaren. Der Beklagte habe das nicht beachtet und deshalb bei der Klägerin den Anschein erweckt, ihr Vertragspartner sei ein Einzelkaufmann, möglicherweise auch eine Gesellschaft mit wenigstens einer unbeschränkt haftenden natürlichen Person als Gesellschafter.

a) Der Revision ist einzuräumen, daß die Führung einer Firma ohne den gesetzlich vorgeschriebenen Gesellschaftszusatz unter Umständen eine Rechtsscheinhaftung zur Folge haben kann. Tritt etwa der geschäftsführende Gesellschafter einer GmbH mit einem Dritten in Geschäftsbeziehung und gibt er in der geschäftlichen Korrespondenz nur die Firma ohne die gemäß § 4 Abs. 2 GmbHG erforderliche zusätzliche Bezeichnung „mit beschränkter Haftung” an, so kann er dadurch – insbesondere wenn es sich nicht um eine Sach-, sondern um eine Personenfirma handelt – den Anschein eines Einzelkaufmanns oder einer Gesellschaft mit mindestens einem unbeschränkt haftenden Gesellschafter schaffen. Hieraus kann eine unbeschränkte persönliche Haftung kraft Rechtsscheins folgen. Daß sich die wirklichen Verhältnisse der Gesellschaft aus dem Handelsregister ergeben und Dritte gemäß § 15 Abs. 2 HGB die bekanntgemachten Handelsregistereintragungen gegen sich gelten lassen müssen, steht der Haftung nicht unbedingt entgegen. Wie in der Rechtsprechung und im Schrifttum anerkannt, kann ein spezieller Vertrauenstatbestand gegenüber der Verlautbarung des Handelsregisters vorrangig sein (vgl. BGHZ 17, 13 = NJW 55, 985; BGH, Urt. v. 22. 2. 1956 – IV ZR 303/55 – NJW 56, 708 L = LM Nr. 8 zu § 242 [E] m.w. Nachw.; BGH, Urt. v. 8. 5. 1972 – II ZR 170/69 – NJW 72, 1418 = LM Nr. 4 zu § 15 HGB; H. P. Westermann, Vertragsfreiheit und Typengesetzlichkeit im Recht der Personengesellschaften, S. 264 f.; Gotthardt, JZ 71, 312 ff.; Stimpel, Zeitschr. f. Gesellschafts- und Unternehmensrecht 73, 73, 89 ff.; Baumbach-Duden, HGB, 20. Aufl., § 15 Anm. 3 D); dies muß auch für die neue Fassung des § 15 Abs. 2 HGB gelten, der nicht mehr darauf abstellt, ob die Nichtkenntnis der Handelsregistereintragung auf Verschulden beruht. Würde man, wenn entgegen den Vorschriften der §§ 4 Abs. 2 GmbHG, 4 AktG, 3 Abs. 1 GenG, 18 Abs. 2 Satz 2 VersicherungsaufsichtsG eine Firma ohne Angabe der Gesellschaftsform verwendet worden ist, in Anwendung des § 15 Abs. 2 HGB eine Rechtsscheinhaftung grundsätzlich verneinen, so würde der Zweck der genannten Vorschriften vereitelt werden, die beschränkte Haftung einer Gesellschaft schon aus der Firma, d.h. ohne Einsichtnahme des Handelsregisters erkennbar werden zu lassen.

Im vorliegenden Fall braucht jedoch die Frage, ob und unter welchen Voraussetzungen ein durch unzulässigen Firmengebrauch verursachter Rechtsschein trotz entgegenstehender Eintragung im Handelsregister zur Haftung führen kann, nicht näher geprüft zu werden. Entgegen der Auffassung der Revision ist nämlich durch den Gebrauch der Firma Lothar K. ein falscher Anschein, es handele sich um einen Einzelkaufmann oder um eine Gesellschaft mit wenigstens einer natürlichen Person als persönlich haftendem Gesellschafter, nicht erweckt worden.

b) Unzutreffend ist die in erster Linie vertretene Ansicht der Revision, jede Art von Personenhandelsgesellschaft, die gemäß §§ 22, 24 Abs. 1 HGB eine einzelkaufmännische Firma fortführt, müsse der Firma irgend einen das Gesellschaftsverhältnis andeutenden Zusatz beifügen. § 19 HGB, der für die Firma der OHG und der KG einen Gesellschaftszusatz vorschreibt, gilt nur für den Fall der Neubildung der Firma; dies entspricht der nahezu einhelligen Auffassung in Schrifttum und Rechtsprechung (Würdinger, Großkomm. HGB, 3. Aufl., § 22 Anm. 44, § 24 Anm. 8; Schlegelberger-Schröder, HGB, 5. Aufl., § 22 Anm. 20; Baumbach-Duden, HGB, 20. Aufl., §§ 22, 23 Bem. 2 C, § 24 Bem. 2 A; Hueck, Recht der OHG, 4. Aufl., S. 12 – jeweils m.w. Nachw.). Daß im Fall der Firmenfortführung eine einzelkaufmännische Firma regelmäßig ohne Gesellschaftszusatz beibehalten werden darf, ergibt sich zweifelsfrei aus der früheren Fassung des § 22 HGB (wird unter Bezugnahme auf die Entstehungsgeschichte dieser Vorschrift näher ausgeführt).

Die tatsächliche Entwicklung erfordert insoweit ebenfalls keine andere Beurteilung. Nicht beigetreten werden kann der Ansicht der Revision, wenn im Falle der Fortführung einer Gesellschaftsfirma durch einen Einzelkaufmann der Gesellschaftszusatz zu streichen sei (vgl. BGHZ 44, 286 = NJW 65, 2248; BGHZ 53, 65, 68 ff. = NJW 70, 704, 705), so müsse folgerichtig bei Fortführung eines einzelkaufmännischen Geschäfts durch eine Gesellschaft ein Gesellschaftszusatz beigefügt werden. Beide Fälle liegen nicht gleich. Eine Personengesellschaft, bei der mehrere Personen haften, die Geschäftsführung in der Regel von mehreren Gesellschaftern kontrolliert wird und das Betriebsvermögen weitergehend als beim Einzelkaufmann vom Privatvermögen der Gesellschafter getrennt ist, gilt im Geschäftsverkehr vielfach als besonders kreditwürdig. Daher besteht im Fall der Firmenübertragung von einer Gesellschaft auf einen Einzelkaufmann ein stärkeres Bedürfnis, entsprechend dem Grundsatz der Firmenwahrheit den Inhaberwechsel offenzulegen, als wenn umgekehrt eine einzelkaufmännische Firma auf eine Gesellschaft übertragen wird.

Aus ihrer generellen Ansicht, irgendein Gesellschaftszusatz sei jedenfalls erforderlich gewesen, kann die Revision daher schon aus diesen Gründen keine Rechtsscheinhaftung herleiten.

c) Eine andere, nicht aus den §§ 19 ff. HGB zu beantwortende Frage ist es, ob der Firma Lothar K. ein Zusatz wie etwa GmbH & Co. KG hätte hinzugefügt werden müssen und ob sich die Klägerin, weil das nicht geschehen ist, auf einen Rechtsschein berufen kann, Inhaber der Firma K. sei ein Einzelkaufmann oder eine Gesellschaft mit mindestens einer natürlichen Person als persönlich haftendem Gesellschafter gewesen. Auch das ist jedoch im Ergebnis zu verneinen.

aa) Zuzustimmen ist freilich der Auffassung der Revision, daß eine handelsrechtliche Personengesellschaft, deren persönlich haftende Gesellschafterin eine GmbH ist, zur Führung des Firmenzusatzes „GmbH & Co.” verpflichtet ist. Für den Fall der Firmenneubildung ergibt sich dies bereits aus § 19 Abs. 1 und 2 HGB, wonach die Firma den Namen wenigstens eines persönlich haftenden Gesellschafters – hier also: den Namen der Komplementär-GmbH – mit einem Gesellschaftszusatz enthalten muß. Handelt es sich hingegen um eine abgeleitete Firma – wenn das Unternehmen eines Einzelkaufmanns oder einer Personengesellschaft auf eine GmbH & Co. übertragen wird (§ 22 Abs. 1 HGB) oder wenn, wie hier, eine GmbH unter Übernahme der Stellung des persönlich haftenden Gesellschafters in das Geschäft eines Einzelkaufmanns oder einer Gesellschaft eintritt (§ 24 HGB) -, so folgt die Notwendigkeit des „GmbH & Co.”-Zusatzes aus der entsprechenden Anwendung der §§ 4 Abs. 2 GmbHG, 4 Abs. 2 AktG. Dies ergibt sich aus folgendem:

Die §§ 4 Abs. 2 GmbHG, 4 Abs. 2 AktG bestimmen ausdrücklich, daß bei der GmbH und AG – anders als bei den Personengesellschaften des Handelsrechts – nicht nur die neu gebildete, sondern auch die abgeleitete Firma einen die Gesellschaftsform verdeutlichenden Zusatz enthalten muß. Der Grund für diese, gegenüber den Personengesellschaften strengere Durchführung des Prinzips der Firmenwahrheit liegt darin, daß sich die genannten Kapitalgesellschaften hinsichtlich der Kreditgrundlage von einem einzelkaufmännischen Unternehmen oder einer Personengesellschaft wesentlich unterscheiden. Während der Einzelkaufmann oder die persönlich haftenden Gesellschafter einer Personengesellschaft für die Geschäftsverbindlichkeiten nicht nur mit ihrem gesamten gegenwärtigen Vermögen – Geschäfts- und Privatvermögen -, sondern auch mit dem zukünftigen Vermögen haften und im Falle der Insolvenz besonderen persönlichen Verpflichtungen unterliegen (vgl. § 807 ZPO; §§ 100 f., 125 KO; §§ 68 f. VerglO), ist die Haftung bei den Kapitalgesellschaften von vornherein auf eine bestimmte Vermögensmasse – das Gesellschaftsvermögen – beschränkt; ist das Vermögen erschöpft, so kommt eine Befriedigung der Gesellschaftsverbindlichkeiten für die Zukunft nicht mehr in Frage. Dieses Fehlen der persönlichen Einstandspflicht, die einen Kaufmann im allgemeinen in erhöhtem Maße zu einer vorsichtigen, die Belange der Gläubiger hinreichend berücksichtigenden Geschäftsführung veranlaßt, stellte den Gesetzgeber vor die Aufgabe, einerseits die ungenügende persönliche Kreditgrundlage nach Möglichkeit durch besondere Gläubigerschutzbestimmungen auszugleichen (vgl. etwa §§ 30 f. GmbHG, § 57 i. Verb. m. §§ 62, 93 Abs. 3 Nr. 1 AktG; §§ 63 f. GmbHG, § 207 Abs. 1 KO, § 93 Abs. 3 Nr. 6 AktG im Unterschied zu §§ 102, 210 Abs. 2 Satz 1 KO), andererseits aber dafür zu sorgen, daß das Fehlen der persönlichen Haftung im Geschäftsverkehr in ausreichender Weise offengelegt wird.

Dieser Grund für die verschärfte firmenrechtliche Publizität gemäß §§ 4 Abs. 2 GmbHG, 4 AktG nötigt dazu, die genannten Bestimmungen auf die GmbH & Co. entsprechend anzuwenden. Die GmbH & Co. ist zwar der Form nach eine Personengesellschaft. Sachlich handelt es sich aber um eine Gesellschaft mit beschränkter Haftung, die insoweit der GmbH oder AG näher steht als einer normalen OHG oder KG: Wie bei den Kapitalgesellschaften ist die Haftung für die Verbindlichkeiten des Unternehmens auf eine bestimmte Vermögensmasse – das Gesellschaftsvermögen der Komplementär-GmbH und die Kommanditeinlagen – beschränkt, und es fehlt, ebenso wie bei der GmbH oder der AG, die persönliche Haftung natürlicher Personen als wesentliches gläubigerschützendes Element. Die Gefährdung der Gläubiger – die durch den auf die beschränkte Haftung hinweisenden Firmenzusatz klargestellt werden soll – ist aber noch größer als bei der GmbH oder AG. Denn die besonderen Gläubigerschutzbestimmungen des GmbH- bzw. Aktienrechts gelten bei der GmbH & Co. in erster Linie nur für die Komplementär-GmbH, deren Vermögen vielfach nur einen geringen Bruchteil des Firmenkapitals ausmacht, und für die GmbH & Co. allenfalls mit Einschränkungen.