Rücklagen im Verein (e.V.) bilden: So bleibt die Gemeinnützigkeit erhalten

Die Bildung von Rücklagen sind für nahezu alle gemeinnützigen Vereine von existentieller Bedeutung: Mit Rücklagen kann der Vereinsvorstand die Finanzierung von Investitionen, Vereinsprojekten und anderen Ausgaben des Vereins absichern, wenn er die gesetzlichen Anforderungen beachtet. Geht bei der Bildung von Rücklagen im e.V. jedoch etwas schief, kann dies im schlimmsten Fall zum (nachträglichen) Entzug des Gemeinnützigkeitsstatus und Steuernachforderungen des Finanzamtes führen.

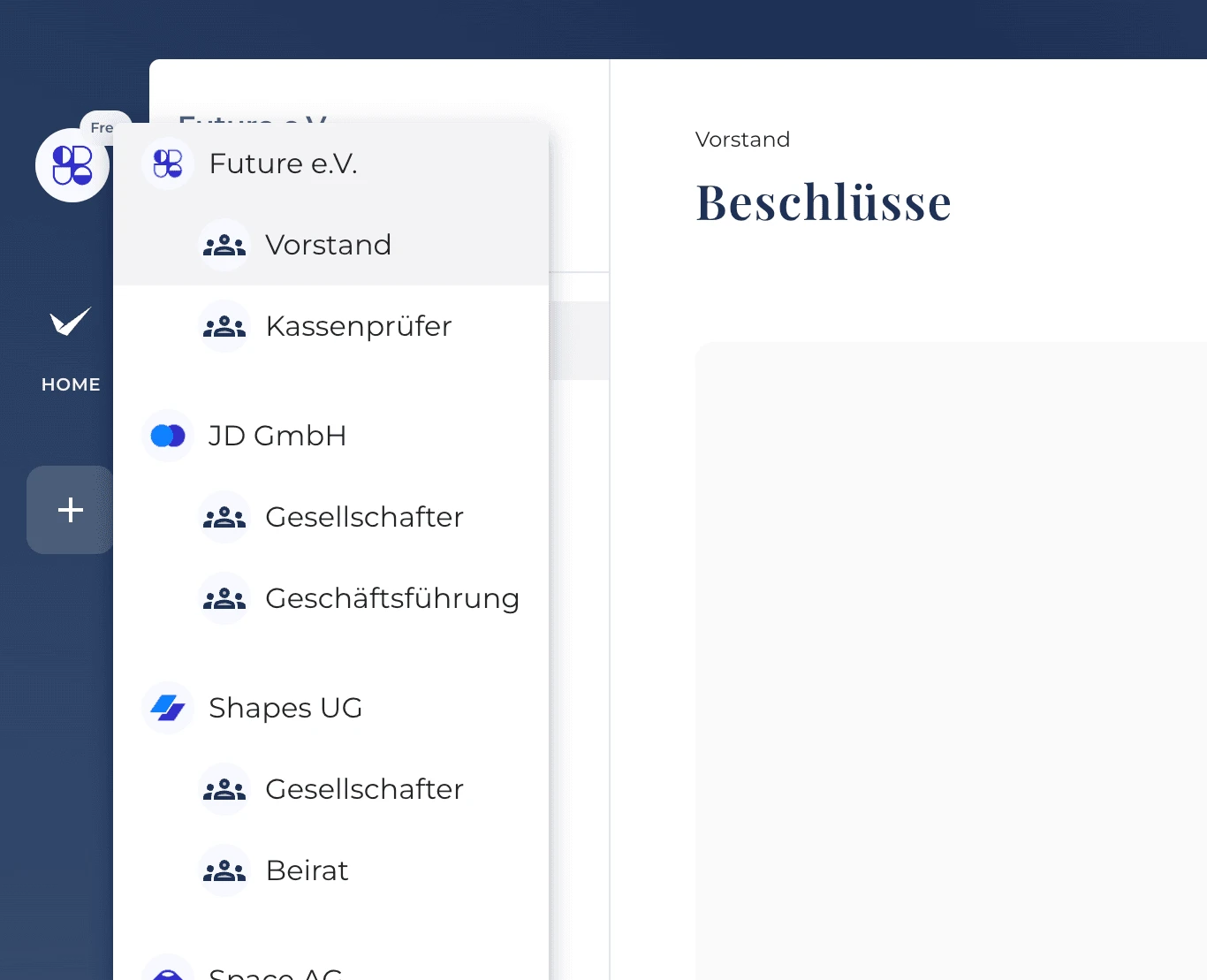

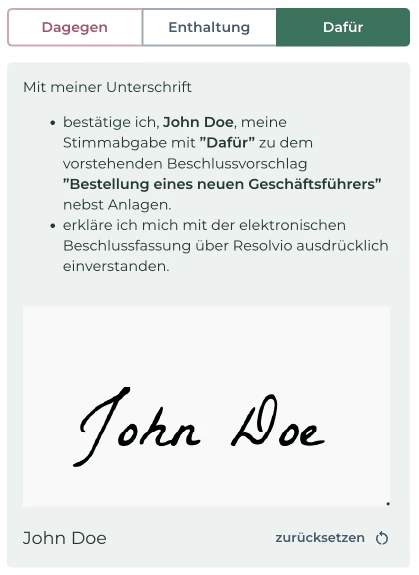

Die sorgfältige Dokumentation von Vorstandsbeschlüssen ist bei der Rücklagenbildung daher besonders wichtig.

Wenn man weiß, worauf es ankommt, ist die Bildung von zulässigen Rücklagen kein Hexenwerk. In diesem Artikel erfahren Sie, was man als Vorstandsmitglied bei der Rücklagenbildung beachten sollte.

Darum sind Rücklagen für gemeinnützige Vereine so wichtig

Die hohe Bedeutung der Rücklagenbildung ergibt sich daraus, dass gemeinnützige Vereine ohne Rücklagen – zugespitzt ausgedrückt – “von der Hand in den Mund” leben müssen:

Es gilt grundsätzlich das gesetzliche Gebot der zeitnahen Mittelverwendung. D.h. der Verein muss alle Einnahmen, die ihm in einem Jahr zufließen, grundsätzlich innerhalb der zwei Folgejahren für seine Satzungszwecke verwenden.1

Gäbe es nicht die Möglichkeit, zulässige Rücklagen zu bilden, wären Vereine bei unvorhergesehenen finanziellen Belastungen regelmäßig mit der Insolvenz bedroht. Denn Rücklagen unterliegen nicht dem Gebot der zeitnahen Verwendung. Daher kann der Verein mit zulässigen Rücklagen finanzielle Vorsorge treffen und sich ein finanzielles Polster zulegen, um seine Ziele nachhaltig verfolgen zu können.

Dokumentation ist Trumpf: Vorstandsbeschlüsse bei der Rücklagenbildung

Die Dokumentation von Vorstandsentscheidungen gehört zu den Sorgfaltspflichten des Vereinsvorstands, macht die Vorstandsarbeit effizienter und kann den e.V.-Vorstand im Schadensfall vor einer Schadenersatzhaftung schützen.

Bei der Rücklagenbildung haben Vorstandsbeschlüsse jedoch noch eine zusätzliche Bedeutung, denn hierdurch kann dem Finanzamt auch noch nach Jahren nachgewiesen werden, dass eine zulässige Rücklagenbildung beabsichtigt war.

Bei der Rücklagenbildung stellt sich nämlich häufig das Problem, dass die Zweckbestimmung noch nicht endgültig ist – und auch nachträglich wegfallen kann. Um den Finanzbehörden nachzuweisen, dass die Rücklagenbildung ursprünglich jedoch berechtigt war, ist die Vorlagen von Vorstandsbeschlüssen ein probates Mittel.

Die verschiedenen Arten von zulässigen Rücklagen

Es gibt verschiedene zulässige Rücklagen, die der Verein bilden kann. Allen Rücklagen ist es gemeinsam, dass sie die finanzielle Flexibilität des Vereins erhöhen sollen.

Bei genauerem Hinsehen gibt es jedoch deutliche Unterschiede bei den verschiedenen Rücklagen arten. Wir haben uns daher entschieden, die Flexibilität in einer Sternchen-Bewertung zu bewerten. So können Sie die Rücklagenoptionen einfacher vergleichen. Los geht’s:

Option 1: Die freie Rücklage

Flexibilität bei der Mittelzuführung:

Die freie Rücklage ist für gemeinnützige Vereine bei der Mittelzuführung insoweit flexibel, als dass die Bildung der freien Rücklage innerhalb eines jährlichen Höchstbetrages ohne weitere Voraussetzungen möglich ist.

Dabei ist wichtig zu wissen, dass lediglich die jährliche Zuführung betragsmäßig begrenzt ist. Die Gesamthöhe der freien Rücklage ist unbegrenzt. Mit der freien Rücklage lässt sich über die Jahre daher ein erhebliches Vermögen ansammeln.

Der Höchstbetrag für die jährliche Zuführung berechnet sich wie folgt2:

- Höchstens 1/3 des Überschusses der Einnahmen über die Unkosten aus Vermögensverwaltung

- Darüber hinaus höchstens 10 % der sonstigen zeitnah zu verwendenden Mittel (d.h. Überschüsse bzw. Gewinne aus steuerpflichtigen wirtschaftlichen Geschäftsbetrieben und Zweckbetrieben sowie die Bruttoeinnahmen aus dem ideellen Bereich)

Hat der Verein den Höchstbetrag in einem Jahr nicht ausgeschöpft, kann er in den beiden Folgejahren die Zuführung in die freie Rücklage nachholen (zusätzlich zu dem Höchstbetrag, der jeweils in den Folgejahren gilt).

Wegen der unterschiedlichen Bruchteile für die Berechnung des Höchstbetrags muss für die Zuführung zur freien Rücklage konsequent zwischen den Erträgen aus den verschiedenen Vereinsbereichen unterschieden werden:

- Erträge aus der Vermögensverwaltung des Vereins einerseits,

- Erträge aus den anderen Bereichen, die ein steuerbegünstigter Verein unterhalten kann, andererseits: Geschäftsbetriebe (wirtschaftlicher Geschäftsbetrieb und Zweckbetrieb) sowie ideeller Bereich.

Werden Erträge irrtümlich zur Vermögensverwaltung zugeordnet, obwohl es sich z.B. um Erträge aus einem Zweckbetrieb handelt, kann die freie Rücklage fälschlich zu hoch berechnet werden. Hier lauert die Gefahr eine sogenannten “Mittelfehlverwendung”, die den steuerbegünstigten Gemeinnützigkeitsstatus bedrohen kann. Um die Gefahr der Mittelfehlverwendung zu vermindern, sollte daher im Zweifel

- Höchstens 10 % der Gesamtmittel in die freie Rücklage eingestellt werden oder

- ein Steuerberater hinzugezogen werden.

Flexibilität bei der Rücklagenverwendung:

Die freie Rücklage macht ihrem Namen Ehre, wenn es um die Rücklagenverwendung.

Der Verein kann nämlich frei darüber entscheiden, wann er die freie Rücklage ganz oder teilweise auflösen und einer bestimmten Verwendung zuführen möchte. Das Gebot der zeitnahen Mittelverwendung gilt für die freie Rücklage nicht.

Option 2: Die zweckgebundene Rücklage

Flexibilität bei der Mittelzuführung:

Im Gegensatz zur freien Rücklage ist die zweckgebundene Rücklage dafür bestimmt, um Mittel für einen zweckgebundenen Sonderbedarf anzusparen. Sie wird häufig auch “Projektrücklage” genannt.

Sonderfälle der zweckgebundenen Rücklage sind zudem die “Betriebsmittelrücklage” (z.B. für Löhne, Gehälter, Mieten) und die “Instandhaltungsrücklage”. Hier gibt es regelmäßig wiederkehrende Sonderbedarfe, für die auch eine zweckgebundene Rücklage gebildet werden kann

Die Vereinsmittel dürfen in einer zweckgebundenen Rücklage nur gebunden werden, wenn die folgenden Voraussetzungen erfüllt sind3:

- Die Mittel dürfen nur für bestimmte – die steuerbegünstigten Satzungszwecke verwirklichende – Vorhaben angesammelt werden.

- Für die Durchführung des Vorhabens muss bereits ein konkreter Projektplan entwickelt sein, zu dem eine Projektbeschreibung, die voraussichtlichen Kosten des Projekts und der Zeitpunkt des Projektabschlusses gehören. Bei den Sonderfällen “Betriebsmittelrücklage” und “Instandhaltungsrücklage” darf der Abschlusszeitpunkt jedoch “regelmäßig wiederkehrend” sein.

- Die Gesamthöhe der Rücklage darf nicht höher sein als der zu erwartende Finanzierungsbedarf.

Wichtig: Das der Projektplan bereits bei der Bildung der Rücklage bestand, muss dem Finanzamt nachgewiesen werden, damit es keine “Mittelfehlverwendung” annimmt. Insbesondere bei größeren Projekten, z.B. Immobilienprojekten, wird das Finanzamt einen solchen Nachweis fordern. Eine ordentliche Beschlussdokumentation ist hier dringend zu empfehlen.4

Flexibilität bei der Rücklagenverwendung:

Die Rücklage darf selbstverständlich nur für den Zweck eingesetzt werden, für den sie gebildet worden ist. Wenn der Zweck erfüllt ist oder weggefallen ist, muss die Rücklage aufgelöst werden.5 Der aufgelöste Rücklagenbetrag muss von dem Verein dann zeitnah verwendet werden.

Option 3: Die Wiederbeschaffungsrücklage

Flexibilität bei der Mittelzuführung:

Die Wiederbeschaffungsrücklage ist ein Spezialfall der zweckgebundenen Rücklage, die jedoch nur gebildet werden darf, wenn ein bereits vorhandenes Fahrzeug oder sonstiges Wirtschaftsgut ersetzt werden soll. Für die erstmalige Anschaffung ist dagegen die zweckgebundene Rücklage (Option 2) die richtige Wahl.

Die Höhe der jährlichen Mittelzuführung bemisst sich grundsätzlich in der Höhe der regulären Abschreibungen.6 Die Höhe der regulären Abschreibungen ergibt sich wiederum aus der regulären Nutzungsdauer für das bestimmte Wirtschaftsgut. Um die reguläre Nutzungsdauer zu ermitteln, haben die Finanzbehörden sogenannte AfA-Tabellen herausgegeben.

Beispiel: Der Verein hat ein Kfz, das in Zukunft durch ein Neufahrzeug (Kaufpreis 30.000 €) ersetzt werden soll. Nach den AfA-Tabellen beträgt die reguläre Nutzungsdauer für einen Personenkraftwagen 6 Jahre. Mithin kann der Verein jährlich 5.000 € in die Wiederbeschaffungsrücklage “Kfz-Wiederbeschaffung” einstellen.

Reicht die Zuführung von Mitteln in Höhe der Abschreibungen für eine beabsichtigte Wiederbeschaffung nicht aus, dann können auch höhere Mittel der Rücklage zugeführt werden. Über den höheren Bedarf wird das Finanzamt ggf. einen Nachweis fordern.

Wichtig: Dass der Verein durch sein zuständiges Organ die entsprechende “Wiederbeschaffungsabsicht” gebildet hat, muss dem Finanzamt nachgewiesen werden, damit es keine “Mittelfehlverwendung” annimmt. Insbesondere bei größeren Wiederbeschaffungen, z.B. beim Neubau einer Immobilie, wird das Finanzamt einen solchen Nachweis fordern. Auch hier ist eine ordentliche Beschlussdokumentation dringend zu empfehlen.7

Flexibilität bei der Rücklagenverwendung:

Die Rücklage darf nur für die konkrete Wiederbeschaffung verwendet werden, für die sie gebildet worden ist. Wenn die Wiederbeschaffung vollzogen wurde oder nicht mehr durchgeführt werden soll, muss die Rücklage aufgelöst werden.8 Der aufgelöste Rücklagenbetrag muss von dem Verein dann zeitnah verwendet werden.

Fazit

Die zulässige Bildung von Rücklagen ist kein Hexenwerk und verschafft dem Verein finanzielle Flexibilität und Planungssicherheit. Der Vereinsvorstand muss hierbei jedoch auf eine ausreichende Beschlussdokumentation achten. Die Beschlussvorlagen von Resolvio (siehe oben) sind hierfür sehr nützlich.

Fußnoten

- Siehe

§ 55 Abs. 1 Nr. 5 AO. ↩︎

- Siehe

§ 62 Abs. 1 Nr. 3 AO. ↩︎

- Vgl.

§ 62 Abs. 1 Nr. 1 AO. ↩︎

- Vgl. Musil in Hübschmann/Hepp/Spitaler, § 62 AO Rn. 13. ↩︎

- Siehe

§ 62 Abs. 2 S. 2 AO. ↩︎

- Vgl.

§ 62 Abs. 1 Nr. 2 AO. ↩︎

- Vgl. Musil in Hübschmann/Hepp/Spitaler, § 62 AO Rn. 13. ↩︎

- Siehe

§ 62 Abs. 2 S. 2 AO. ↩︎

Ein Artikel von

Hubertus Scherbarth, LL.M, B.A

Rechtsanwalt, Steuerberater @ SOLVING LEGAL

Hubertus Scherbarth ist Rechtsanwalt und Steuerberater mit dem Schwerpunkt im Gesellschaftsrecht und arbeitet daran, die Digitalisierung der Beschlussfassung voranzutreiben.

Gremien und Beschlüsse. Einfach und digital.

Hunderte Unternehmen aller Größenordnungen nutzen Resolvio, um ihre Gremien zu managen, Beschlüsse zu fassen und so schneller bessere Entscheidungen zu fassen.